A distanza di 15 mesi dallo shock del referendum sulla Brexit non è ancora chiaro quali siano stati gli effetti complessivi sull’andamento dell’economia britannica. Dati di diverso tipo e di carattere congiunturale vengono enfatizzati periodicamente dai vari schieramenti politici per accreditare le tesi di imminente recessione economica o di boom a seguito della “liberazione” dalle catene dell’Unione Europea. Questo continuo “rumore” di sottofondo della propaganda politica impedisce di avere un quadro corretto della situazione nel Regno Unito e dei suoi possibili sviluppi proprio ora che sono partiti i negoziati ufficiali.

In realtà una lettura integrata del quadro macro-economico consente di avere una visione più chiara. Lo scorso 3 agosto la Bank of England, nel tenere i tassi di interesse ed il programma di acquisto titoli (i.e. il Quantitative Easing britannico) invariati, ha evidenziato i principali temi sul piatto.

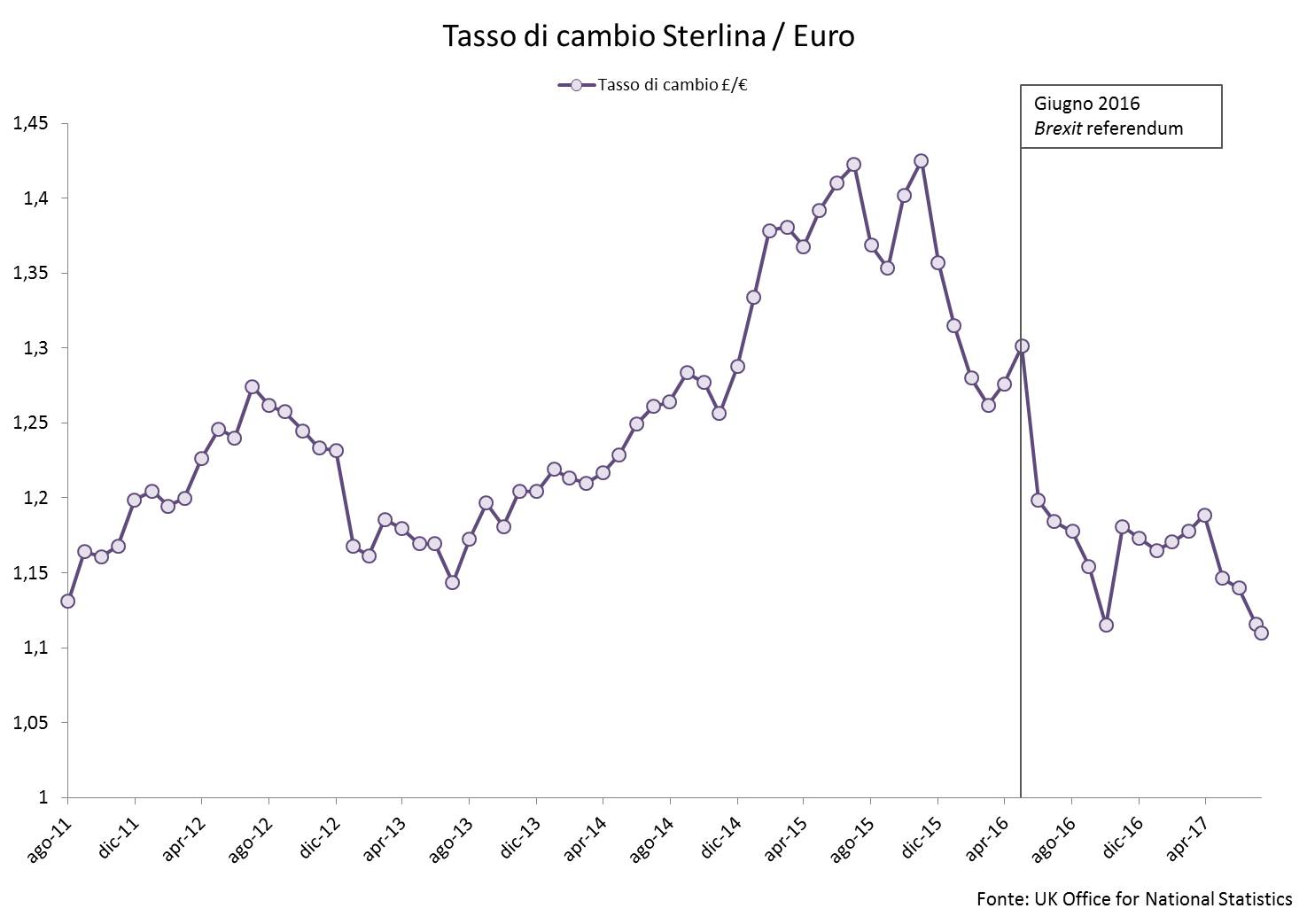

Indiscutibilmente, la Brexit ha avuto un effetto immediato e percepibile sul valore della Sterlina, che è precipitata fino a perdere il 25% sull’Euro per poi stabilizzarsi su valori leggermente superiori (cfr. Figura 1).

Figura 1

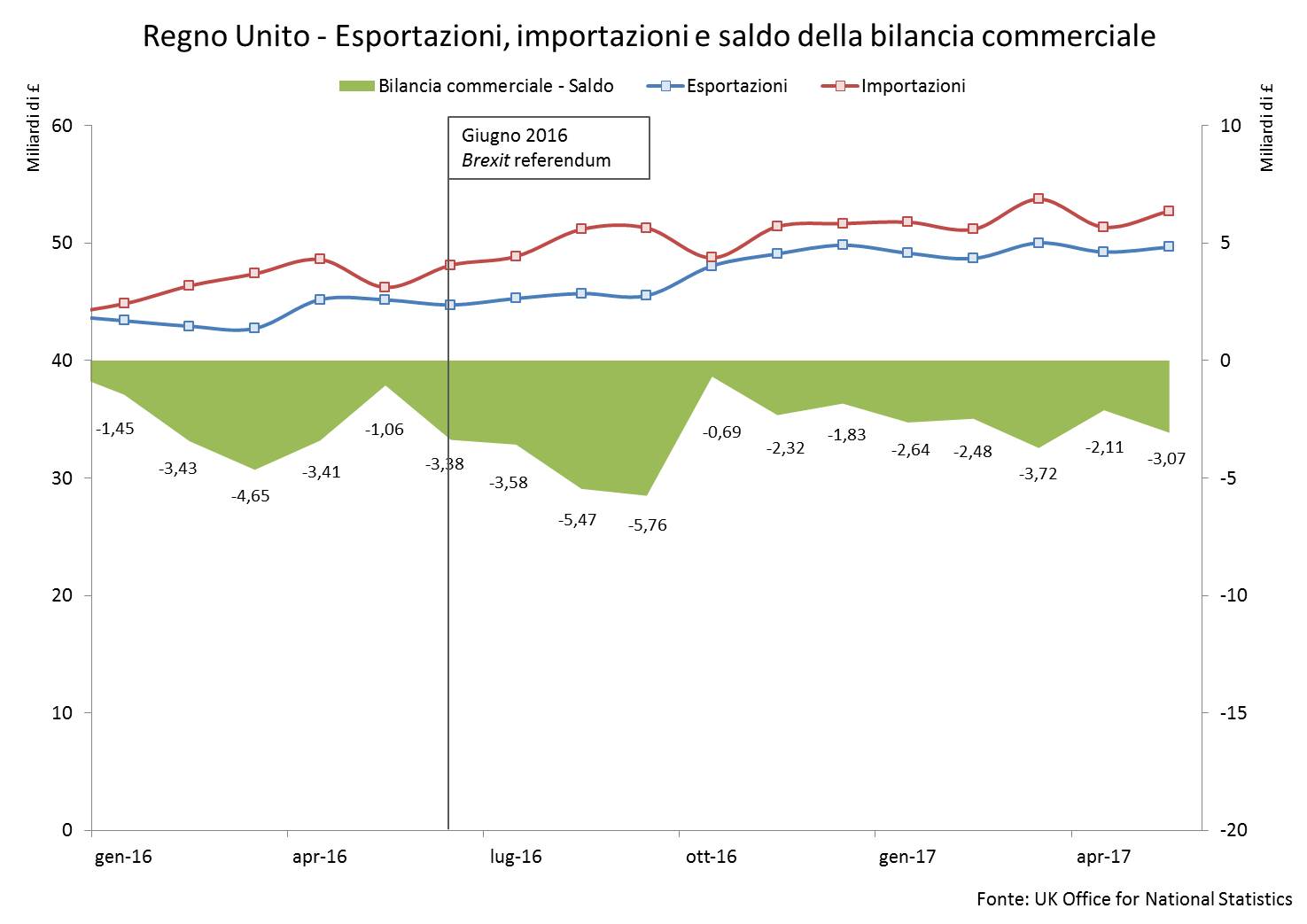

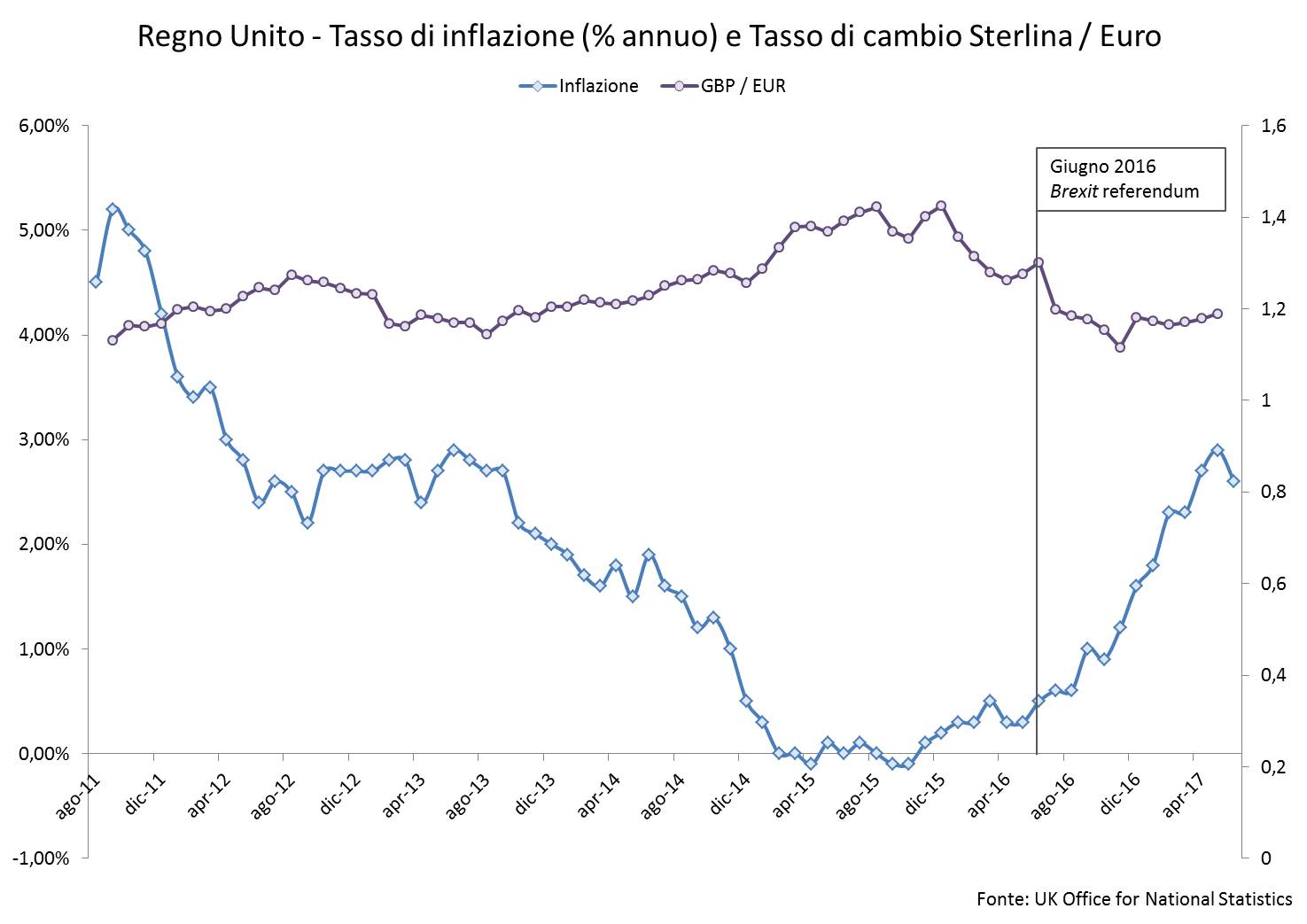

A seguito della svalutazione, l’economia britannica ha subito i classici effetti previsti dalla teoria macro-economica: un’impennata dell’inflazione ed un aumento delle esportazioni per via del loro minor costo in termini di valuta estera. Tuttavia l’inflazione, che era molto bassa nel giugno 2016 (+0,8%), è cresciuta a ritmi moderati fino ad un picco massimo del 2,9% a maggio 2017 ed ora appare in contrazione (cfr. Figura 2). Nulla di eclatante, rispetto ai disastrosi vaticini iniziali ed alle esagerazioni mediatiche, che hanno enfatizzato l’aumento di prezzo di singoli prodotti di importazione di largo consumo come “catastrofico” (v. caso del famigerato “Toblerone”). Le esportazioni sono cresciute dell’11% nell’ultimo anno, un dato più che discreto che però non ha dato i risultati sperati in termini di riequilibrio della bilancia commerciale che rimane sempre in deficit più o meno ai livelli del 2016. Le importazioni infatti, dopo un lieve declino iniziale a seguito dello shock valutario, hanno ripreso a crescere secondo un trend di lungo termine legato all’inerzia dei comportamenti dei consumatori britannici, più che compensando l’effetto della svalutazione (cfr. Figura 3).

Figura 2

Figura 3

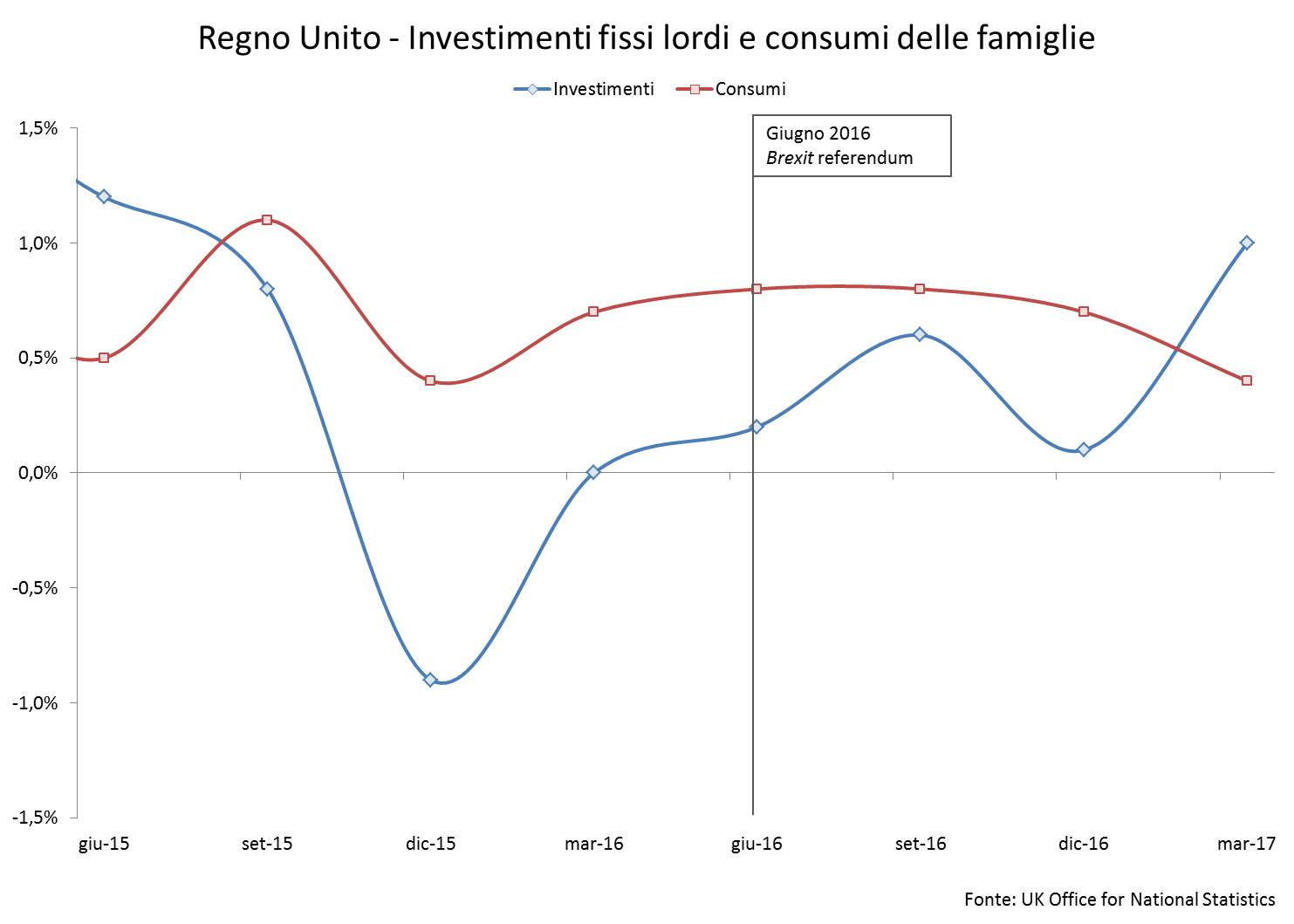

Allo stato attuale, i dati non mostrano (ancora) nessun effetto tangibile sul livello degli investimenti fissi lordi, nonostante le preoccupazione della Bank of England di un impatto negativo della Brexit. Infatti – sebbene il secondo trimestre 2016 mostri una robusta crescita dell’1% degli investimenti, il valore più alto dal 2015 – secondo la banca centrale britannica l’incertezza sugli esiti del negoziato sta inducendo le imprese a rimandare gli investimenti (cfr. Figura 4). I dati futuri presumibilmente vedranno pertanto un progressivo calo.

Figura 4

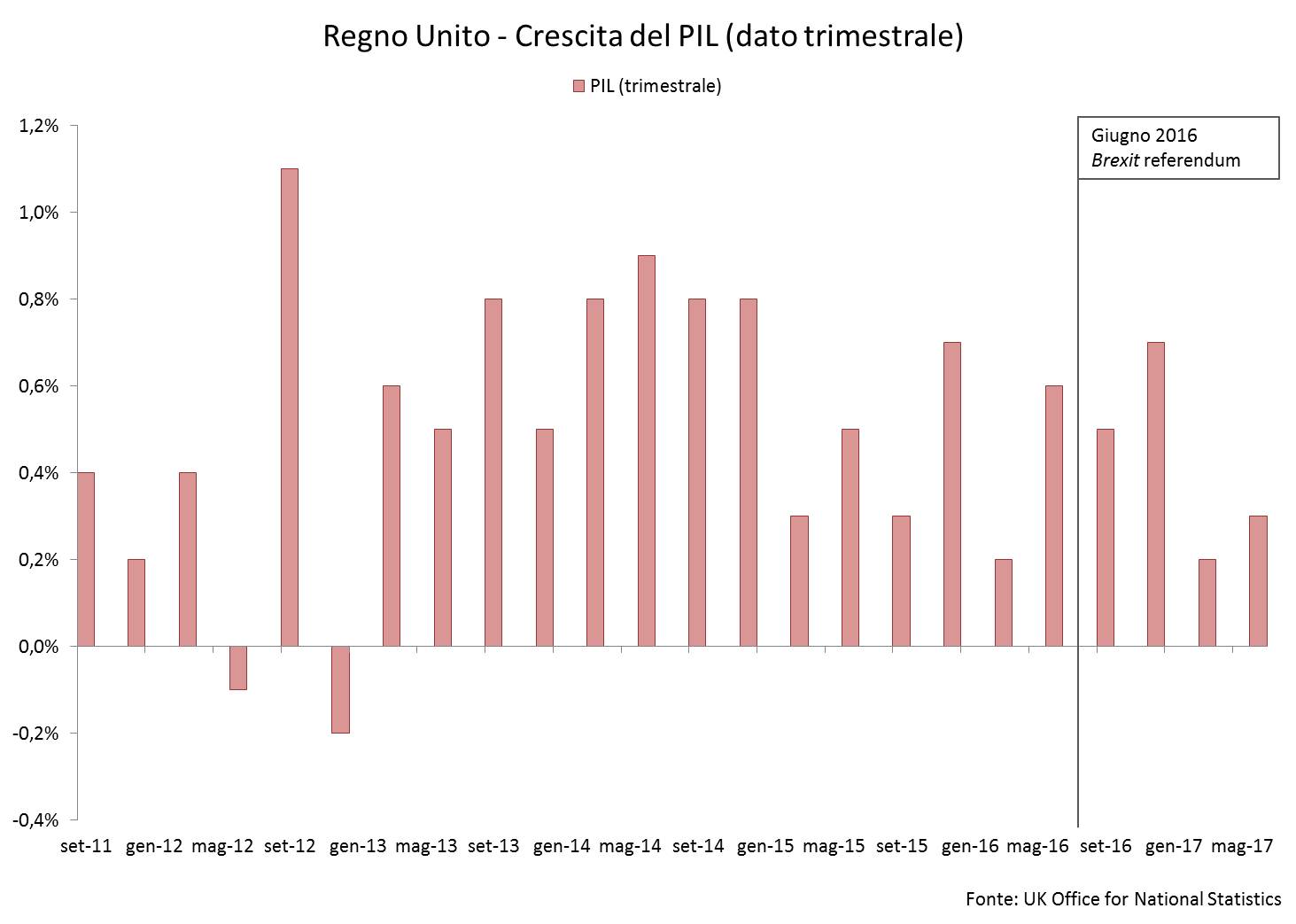

La maggiore inflazione ha però impattato sulla crescita dei consumi delle famiglie, che si è dimezzata dal +0,8% del giugno 2016 al +0,4% attuale (cfr. sempre Figura 4). Il trend appare ancora in contrazione, ed è possibile che il massimo impatto debba ancora consolidarsi nelle statistiche. è stato il rallentamento di questa componente ad influire negativamente sulla crescita del PIL, che è passata dallo +0,6% (su base trimestrale) nel giugno 2016 al +0,3% dell’ultimo trimestre (cfr. Figura 5).

Figura 5

È quindi corretto affermare che il Regno Unito sia ora il Paese a più bassa crescita dell’Eurozona, anche se gli effetti complessivi della svalutazione della Sterlina restano modesti e non ci sia stata la tanto paventata recessione che la stessa Bank of England vedeva come inevitabile già dall’autunno scorso. Inoltre, guardando all’andamento dell’inflazione e dei consumi è possibile presumere che gli effetti depressivi maggiori della svalutazione sia già stati trasferiti (pass through) all’economia reale e che i prossimi mesi possano vedere una lenta e progressiva stabilizzazione della situazione economica.

Nonostante la crescita obiettivamente deludente, è necessario rimarcare il dato della disoccupazione (cfr. Figura 6). Si tratta di un valore molto basso, il 4,5%, vicino al livello di piena occupazione e assai distante dalla media europea del 9,1% (per non parlare dei casi dell’Italia, all’11,1% e Spagna al 17,8%). La disoccupazione nel Regno Unito si va riducendo mese per mese dal novembre 2011, quando raggiunse un picco dell’8,5% ed il trend discendente non è stato minimamente intaccato dagli effetti della Brexit su Sterlina e PIL. Il fatto che la crescita dei salari sia ancora modesta induce a ritenere che ci sia ancora spazio affinché il tasso di disoccupazione possa continuare a scendere per diversi mesi.

Figura 6

In definitiva, la Brexit ha avuto degli effetti tangibili sull’economia britannica, che ha dovuto assorbire l’impatto di una rapida svalutazione della Sterlina tramite una maggiore inflazione ed una più bassa crescita dei consumi. Nel complesso però la magnitudo degli effetti è apparsa – finora –limitata mentre è ragionevole supporre che l’influenza della svalutazione vada smorzandosi nel corso degli ultimi mesi del 2017.

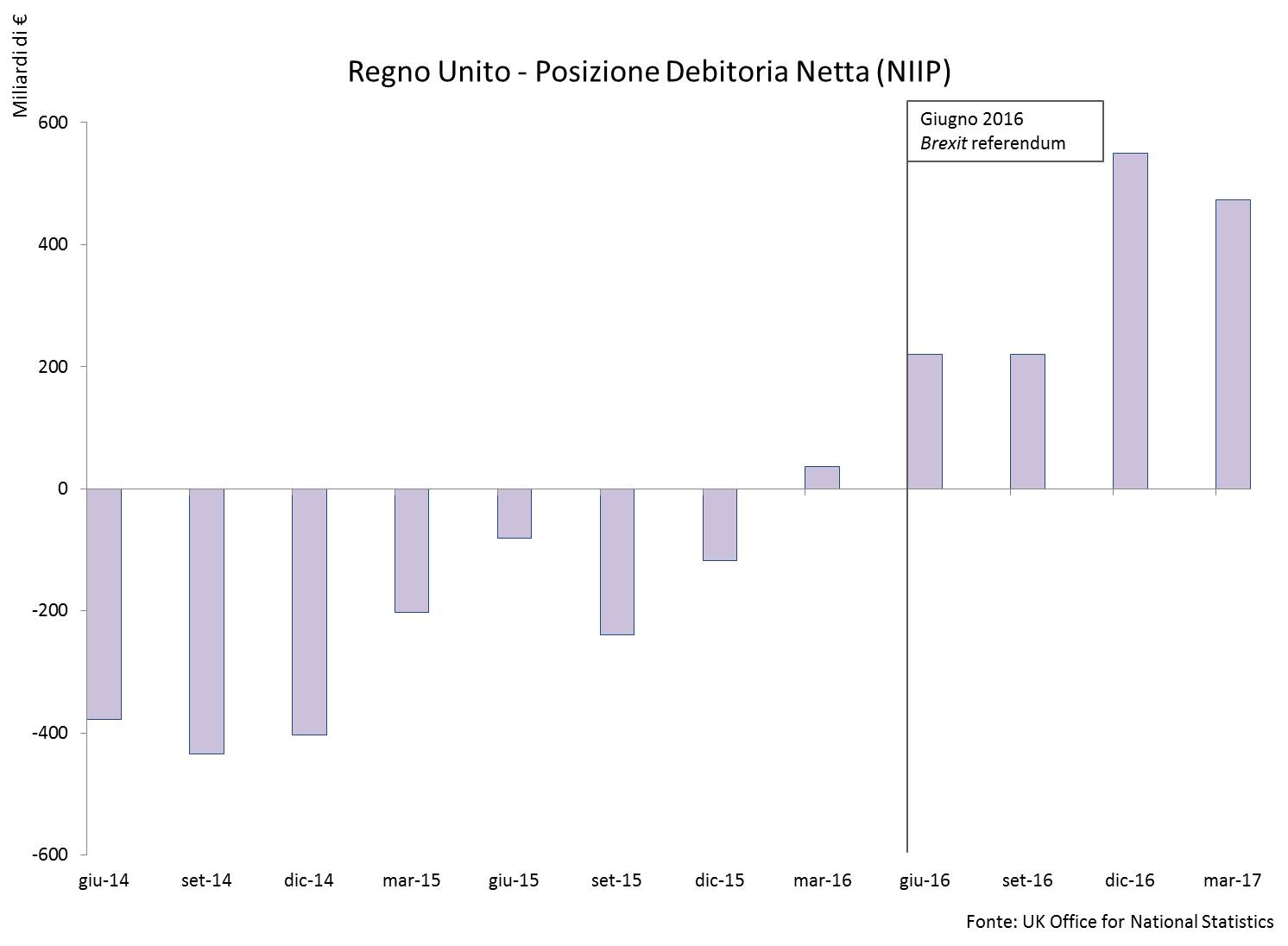

Infine c’è l’aspetto finanziario da tenere d’occhio. L’afflusso di capitali verso Londra, dopo una piccola flessione post-referendum, si è subito stabilizzato e le minacce di delocalizzazione delle grandi banche di investimento al momento restano tali. C’è un dato nella finanza britannica che sta migliorando molto rapidamente a seguito della svalutazione della Sterlina e che balza all’occhio: è la posizione netta sull’estero (in gergo NIIP: Net International Investment Position) che dal record quasi negativo di -434 miliardi di € nel settembre 2014 è passata in forte segno positivo (+400 miliardi di €) a fine 2016 (cfr. Figura 7).

Figura 7

Questo importante indicatore misura la differenza tra crediti e debiti verso l’estero dei residenti di un determinato Paese; in genere è considerata la misura più affidabile per capire se un’economia è da considerare debitrice o creditrice netta nei confronti del resto del mondo. Ad esempio, la Germania (+1770 miliardi ) ha una posizione netta positiva enorme, così come la Cina (+1740 miliardi). L’Italia, manco a dirlo, è debitore netto per 325 miliardi.

Il Regno Unito storicamente è sempre stato un debitore netto, quindi il passaggio del NIIP in terreno positivo è evento ancor più degno di nota. Ma com’è possibile, visto che la bilancia commerciale di Sua Maestà resta negativa? Tutto dipende da una insolita composizione dei debiti e crediti verso l’estero, che per un Paese debitore (ad es. l’Italia) in genere sono tutti espressi nella valuta del Paese controparte. Il che è ragionevole: se investo negli USA, acquisto titoli o proprietà denominate in Dollari e se un residente USA concede un prestito a me che sono debitore abituale, sarà in Dollari perché non vuole accollarsi anche il rischio di cambio della valuta. La stessa cosa non vale però per Londra: la metà circa dei debiti esteri di banche ed imprese britanniche ha il privilegio di essere denominata in Sterline; d’altronde essere tra i primi hub finanziari al mondo da i suoi privilegi.

Di conseguenza con la svalutazione della Sterlina banche ed imprese ricevono un doppio beneficio finanziario dall’estero: da un lato i loro crediti con l’estero aumentano di valore (valgono più Sterline), dall’altro possono ripagare parte dei loro debiti con una moneta svalutata, ottenendo un bello sconto. Non a caso, i profitti di alcune delle principali banche britanniche molto presenti all’estero (Barclays, Standard Chartered) hanno beneficiato della Sterlina debole.

In definitiva, l’economia britannica mantiene i parametri di un‘economia in stabile crescita che ha assorbito bene lo shock valutario anche grazie alle corrette misure di politica monetaria prese tempestivamente dalla Bank of England.

Il futuro resta ovviamente un’incognita: un percorso accidentato dei negoziati – tutt’altro che improbabile – che metta in pericolo il raggiungimento di un accordo ragionevole tra le parti, potrebbe rinfocolare le turbolenze e l’incertezza, colpendo soprattutto il livello degli investimenti futuri e quindi la crescita potenziale del Paese.

Nessun commento

Devi fare per commentare, è semplice e veloce.