Immobiliare

Zhongzhi e la profonda crisi dell’economia cinese

Le migrazioni di massa a causa delle guerre (Ucraina e Israele su tutte), il cambiamento climatico e una nuova ascesa dell’Islam radicale sono in cima ai timori immediati degli occidentali. A medio termine, però, la crescita della Cina e delle altre potenze del “Global South”, fra cui spicca il gruppo BRICS (Brasile, Russia, India, Cina, Sudafrica), sembra destinare il blocco euro-statunitense ad un ruolo via via più marginale sulla scena economica mondiale[1].

Al summit di Johannesburg dell’agosto 2023, BRICS decide di allargare il numero dei propri membri: da gennaio 2024 fanno parte del gruppo anche Argentina, Egitto, Etiopia, Iran, Arabia Saudita ed Emirati Arabi Uniti[2]. Al momento, fra i membri BRICS ci sono sei dei dieci maggiori produttori di petrolio del pianeta, ed esiste la possibilità che, nel giro di un decennio, questo gruppo riuscirà a riformare le principali istituzioni finanziarie internazionali, tra cui la Banca Mondiale e il Fondo Monetario Internazionale[3]. Questa prospettiva di retroguardia dell’Occidente è vissuta, per il momento, in un pantano di stagnazione e rischio recessione[4]. Eppure la prolungata crisi che sta travolgendo la Cina, e che rischia di cambiare radicalmente l’assetto dell’economia globale, dovrebbe preoccuparci. Perché, al di là delle prospettive future, l’avvenire nostro e quello del gigante asiatico sono legati a doppio filo.

Zhongzhi, il colossale gruppo bancario ombra con sede a Pechino, dichiara la propria insolvenza nel novembre del 2023[5]. Per comprendere la portata dell’evento e ripercorrere la storia del gruppo nei suoi legami con l’economia cinese, è necessario chiarire brevemente cosa sono le banche ombra (shadow bank) e perché sono fiorite nell’ultimo quindicennio, legando il proprio destino a quello delle ciclopiche imprese immobiliari del paese: un Nonbanking financial institution (NBFI) è un istituto finanziario che non dispone di una licenza bancaria completa e non può accettare depositi dal pubblico[6].

Il sistema bancario ombra è dunque non regolamentato e non soggetto alla rigida normativa in termini di liquidità e restrizioni patrimoniali che guida l’agire delle banche tradizionali; il che comporta vantaggi e, inevitabilmente, rischi. Questi istituti svolgono funzioni simili a quelli delle banche: essendo al di fuori del settore bancario ufficiale, però, non dispongono di una solida rete di sicurezza, sia essa un’assicurazione sui depositi o strumenti di salvataggio da parte delle banche centrali.

Una shadow bank (NBFI) è più agile, può concedere prestiti molto più velocemente rispetto ad una vera banca, senza aver bisogno delle medesime garanzie; le banche ombra possono dunque contribuire a stimolare la crescita economica attraverso servizi finanziari a buon mercato e facilmente disponibili, al prezzo di una ridotta stabilità finanziaria. I minori margini di sicurezza delle banche ombra derivano dalla scarsa regolamentazione a cui sono soggette e dal fatto che non sono tenute a disporre di ingenti capitali propri come le banche ufficiali[7].

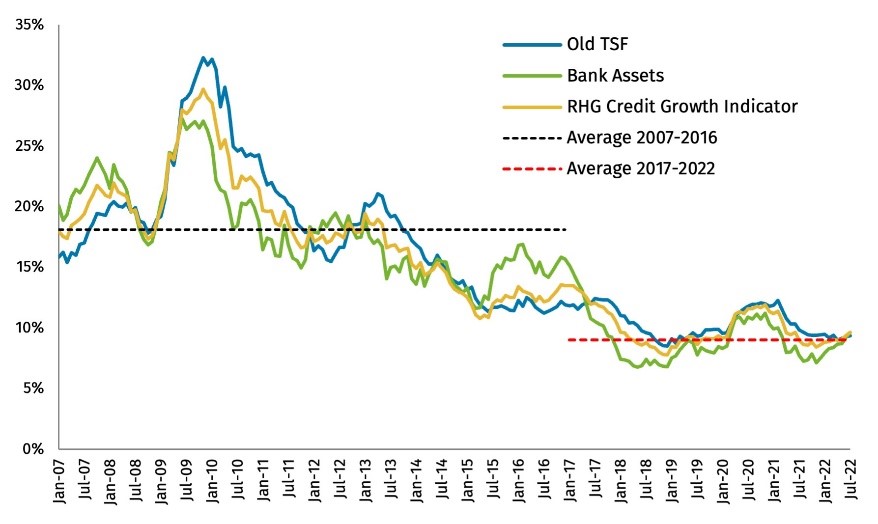

Proprio la competitività dei prezzi e la facilità nell’ottenimento di liquidità sono le principali cause della crescita esponenziale nel volume d’affari delle banche ombra, soprattutto dopo la crisi finanziaria del 2008, a seguito della quale gli istituti bancari di tutto il mondo hanno decisamente reso più difficile l’accesso al credito per privati e imprese[8]; la Cina, in cui le grandi banche statali hanno dominato il mercato fino al decennio scorso, non fa eccezione. Il governo impone ai propri istituti limiti al volume degli investimenti, le autorità di regolamentazione scoraggiano la concessione di prestiti a determinati settori e impongono il limite del 75% dei prestiti bancari rispetto ai depositi[9].

I vertici del paese sono però anche responsabili di non offrire alla popolazione alternative appetibili: il mercato azionario è soggetto a periodici crolli, che hanno bruciato i risparmi di molti investitori; il settore immobiliare (come avevamo descritto più di un anno fa[11]) vive di fortissime oscillazioni (prima del 2020, era già crollato in Cina nel 2015), richiedendo inoltre ingenti capitali per iniziare; i prodotti delle banche ufficiali offrono rendimenti bassi. Investire con prospettive sostanziose in termini di rendimento (ma anche di rischio) porta dritto alle shadow banks[12].

Secondo il “Rapporto sul sistema bancario ombra cinese” pubblicato nel 2020 dalla Commissione cinese di regolamentazione bancaria e assicurativa, il settore bancario ombra, nel suo complesso (includendo prodotti di gestione patrimoniale e prestiti al consumo) vale, nel 2019, 12’000 miliardi di dollari[13]; il PIL cinese, quell’anno, è di poco superiore ai 14’000 miliardi[14]. In particolare, le 68 società fiduciarie (Trust firms) autorizzate detengono, nel 2022, 22 trilioni di yuan (3000 miliardi di dollari)[15]. Per fare un confronto, il PIL di tutta l’Unione Europea è di 17’000 miliardi[16].

Da quindici anni a questa parte, i trust sono cresciuti di circa otto volte, risultando uno dei settori più floridi dell’universo bancario ombra cinese; raccolgono i risparmi dei clienti e li utilizzano per erogare prestiti a speculatori immobiliari, rimpinguando per conseguenza anche le languenti casse dei governi locali grazie alle entrate fiscali sulle nuove costruzioni. La raccolta del denaro può avvenire trasformando il prestito in un prodotto di investimento da vendere a società nazionali o ricchi privati, a cui viene implicitamente promesso un forte guadagno sull’investimento[17].

È questo il caso di CITIC Trust, il braccio di investimento del conglomerato finanziario statale CITIC Group (China International Trust and Investment Company) (Pechino)[18], che nel 2020 puntava a raccogliere 1,7 miliardi di dollari per finanziare quattro megaprogetti immobiliari della Sunac China Holdings Ltd. (Pechino). Allo scopo, il CITIC Trust crea il Junkun Equity Fund, fondo d’investimento da cui gli investitori, complice l’impennata dei prezzi nel mercato immobiliare, avrebbero dovuto trarre un rendimento a due cifre percentuali.

La ciclopica crisi che affligge il mercato immobiliare cinese porta conseguenze anche in quegli attori coinvolti che sono amministrati dallo stato cinese: lo sviluppatore China South City Holdings Shenzen, per esempio, rende noto nel dicembre 2023 di non poter pagare gli interessi di novembre agli investitori, che accettano una ristrutturazione del debito per evitare la bancarotta del gruppo[21].

Il colosso finanziario Zhongzhi Enterprise Group (ZEG) e il suo ramo fiduciario, Zhongrong International Trust (ZIT), gestiscono asset per 140 miliardi di dollari. Zhongzhi è un conglomerato privato che si occupa di venture capital (finanziamento ad alto rischio[22]), gestione del patrimonio e assicurazioni. Nel settore minerario, Zhongzhi ha 4,5 miliardi di tonnellate di riserve di carbone, possiede più di 30 diritti di estrazione e prospezione, con una capacità produttiva progettata di oltre 20 milioni di tonnellate/anno.

Il gruppo possiede anche miniere in 12 province del Paese, da cui si estraggono oro, argento, rame, ferro, tungsteno, manganese e litio, nonché aggregati di sabbia e ghiaia[23]. Oltre a quella in Zhongrong, per l’operatività nel ramo finanziario Zhongzhi partecipa in altre cinque istituzioni: Zhongrong Fund, Hengqin Life Insurance Co., Ltd. Guangdong, Hengbang Property Insurance Co. Ltd. Shangrao, Zhongrong Huixin Futures Co., Ltd. Hangzou e Tianke Holding Group, Ltd. Hong Kong. ZEG controlla o detiene azioni in quattro società di asset management (Zhonghai Shengrong, Zhongzhi International, Zhongzhi Capital (Pechino) (sussidiaria di Zhonghai Shengrong), e Shoutuo Rongsheng Investment Co., Ltd.) e quattro di wealth management (Hang Tang Wealth Investment Management Co., Ltd. (uno dei principali azionisti di Hang Tang è, come per Zhongrong International Trust, la compagnia statale Jingwei Textile Machinery[24]), Xinhu Wealth Investment Management[25], Datang Wealth management Co. Ltd., che si occupa di vendere prodotti della Zhongrong International Trust[26], e Gaosheng Wealth[27].

Nata nel 1995 come Helongjiang Zhongzhi Enterprise Group Company (il 19 dicembre 2021 muore a 61 anni il fondatore Xie Zhikun[28]), l’azienda entra presto nel campo dei materiali per la produzione di carta e nello sviluppo immobiliare; acquisita l’attuale denominazione di Zhongzhi Enterprise Group Co., Ltd. (ZEG) nel 1999, nel 2001 si apre ai servizi finanziari, espandendosi in direzione del comparto fiduciario, operando nel tempo una serie di acquisizioni e fusioni determinanti nel posizionare il gruppo al vertice dei gruppi di investimento, aprendo nello scorso decennio filiali in Europa, negli USA e a Singapore, arrivando a controllare nove società quotate in borsa[29]. Al suo apice, il ramo di gestione patrimoniale di ZEG avrebbe gestito oltre 139 miliardi di dollari[30].

Il gruppo, che alla fine del 2019 dichiara un patrimonio di 120 miliardi di dollari[39], negli ultimi giorni di novembre 2023 diviene oggetto di indagini da parte del Beijing Public Security Bureau per sospette attività criminali[40]; ZEG dichiara in quel periodo passività per 64 miliardi di dollari, a causa di una significativa esposizione nel settore immobiliare[41], a fronte di un attivo di 28 miliardi[42]. Già ad agosto, al primo sentore di un problema rilevante, va in scena una manifestazione sotto la sede del colosso pechinese da parte di molti investitori traditi[43].

A seguito dell’inizio delle indagini due dirigenti della Zhongzhi Enterprise Group spariscono: il cinquantanovenne Ma Changshui, presidente della Xinjiang Tianshan Animal Husbandry Bio-Engineering e vicepresidente di Zhongzhi, e Ma Hongying, 38 anni, presidente della Dalian My Gym Education Technology oltre che consigliera di amministrazione e, in passato, anche direttrice finanziaria di Zhongzhi. Sia la società di Changsui che quella di Hongying sono quotate alla borsa di Shenzhen e il pacchetto di maggioranza è in mano al gruppo Zhongzhi. È alta la probabilità che i due siano stati arrestati[44], così come il nipote del fondatore, di cui non è stato reso noto il nome[45].

I media cinesi riportano anche che altri membri della famiglia di Xie Zhikun e alti dirigenti del gruppo avrebbero incassato le rendite dei propri investimenti patrimoniali prima che le difficoltà del gruppo venissero rese pubbliche[46]. Nonostante la mancanza di trasparenza sia una delle caratteristiche peculiari del comparto shadow banking, è possibile stimare che Zhongrong abbia investito circa l’11% del proprio capitale nel settore immobiliare (il 42% è impiegato nell’industria e il 33% in istituzioni finanziarie[47]), percentuale più alta fra i grandi trust cinesi; fra le aziende del settore responsabili della crisi delle banche ombra figura Sunac, uno dei più grandi sviluppatori immobiliari cinesi, contro cui la stessa Zhongrong ha intentato azioni legali per oltre 1,2 miliardi di dollari. Sunac, dopo il default del 2022, ha intrapreso nel marzo 2023 un piano di ristrutturazione del debito[48].

L’azienda chimica tessile Zejiang Jihua rivela (aprile 2023) che Zhongrong ha ritardato i pagamenti su due prodotti a marzo 2021 e aprile 2022: questi prodotti sarebbero collegati a progetti immobiliari sviluppati da Sunac e da China Fortune Land Development (CFLD)[49]: nel dicembre 2020 il trust presta 1,5 miliardi di yuan (in forma di obbligazione perpetua) a CFLD, che due mesi più tardi va in default[50]. Yango Group co. Ltd. Shanghai[51], un altro sviluppatore immobiliare, riceve un prestito di entità ignota prima di andare anch’esso in default nel 2022 (Yango dichiara di aver rimborsato a Zhongrong 3,3 miliardi di yuan dopo aver venduto il progetto immobiliare per cui aveva ricevuto il finanziamento)[52].

Dalla metà del 2023 si rincorrono le voci di una possibile bancarotta per Zhongzhi Enterprise Group, che viene dichiarata nel gennaio 2024. Le società di sviluppo immobiliare a cui Zhongrong, e quindi Zhongzhi, si è legata a doppio filo negli anni passati non hanno retto la terribile prova iniziata nel 2020 con l’irruzione sulla scena mondiale della pandemia da COVID-19; la conseguente catena di default nel settore condanna inesorabilmente il settore delle banche ombra[57]. Pur essendo i creditori in maggioranza privati facoltosi e non istituti finanziari, episodi come quello di Zhongzhi minerebbero seriamente la fiducia degli investitori, ripercuotendosi questo negativamente sulle future possibilità per gli sviluppatori immobiliari di accedere a finanziamenti provenienti dal settore fiduciario.

La senior credit analyst Zerlina Zeng (CrediySights) non si attende un intervento salvifico da parte del governo a causa della forma di molti prodotti di gestione patrimoniale offerti dal gruppo Zhongzhi, lungamente scoraggiati o vietati dalle autorità di regolamentazione cinesi. Alcuni di questi prodotti sono paragonabili ad uno schema Ponzi[58]. La crisi attuale potrebbe condurre al default altri gruppi fiduciari sulla scia di quelli degli investitori immobiliari a cui hanno legato i destini e, in seconda battuta, ai governi locali oberati dai debiti, che continueranno probabilmente a dare priorità al debito pubblico a scapito dei prestiti fiduciari[59].

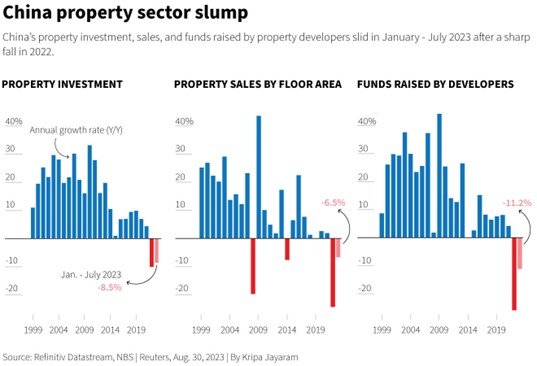

Un ostacolo alla risoluzione del problema è rappresentato dalla situazione degli immobili in costruzione: secondo Hao Hong, capo economista del Grow Investment Group, saranno necessari dieci anni per smaltire tutto il patrimonio immobiliare oggi in cantiere; la crescita delle vendite e dei prezzi degli immobili è lenta a causa della crisi del debito che ha colpito gli sviluppatori immobiliari dal 2020[60], quando il governo cinese ha limitato fortemente la loro capacità di indebitamento attraverso la politica delle “tre linee rosse”, specifiche condizioni di bilancio che le imprese devono soddisfare per poter accedere a crediti più consistenti: queste devono limitare il proprio debito in relazione 1) al flusso di cassa; 2) alle attività; 3) ai livelli di capitale delle società[61].

Queste misure arrivano in seguito alla crescita straripante del settore, che conduce alla costruzione di vere e proprie città fantasma. Il problema della sproporzione fra domanda e offerta trova origine nel fatto che sviluppatori come Country Garden – andato in default nell’ottobre 2023, poco tempo dopo Evergrande[62] – concentrano la propria attività (61% del totale) nelle zone meno sviluppate della Cina, in città di livello inferiore al primo, che offrono un potenziale attrattivo basso per i possibili acquirenti.

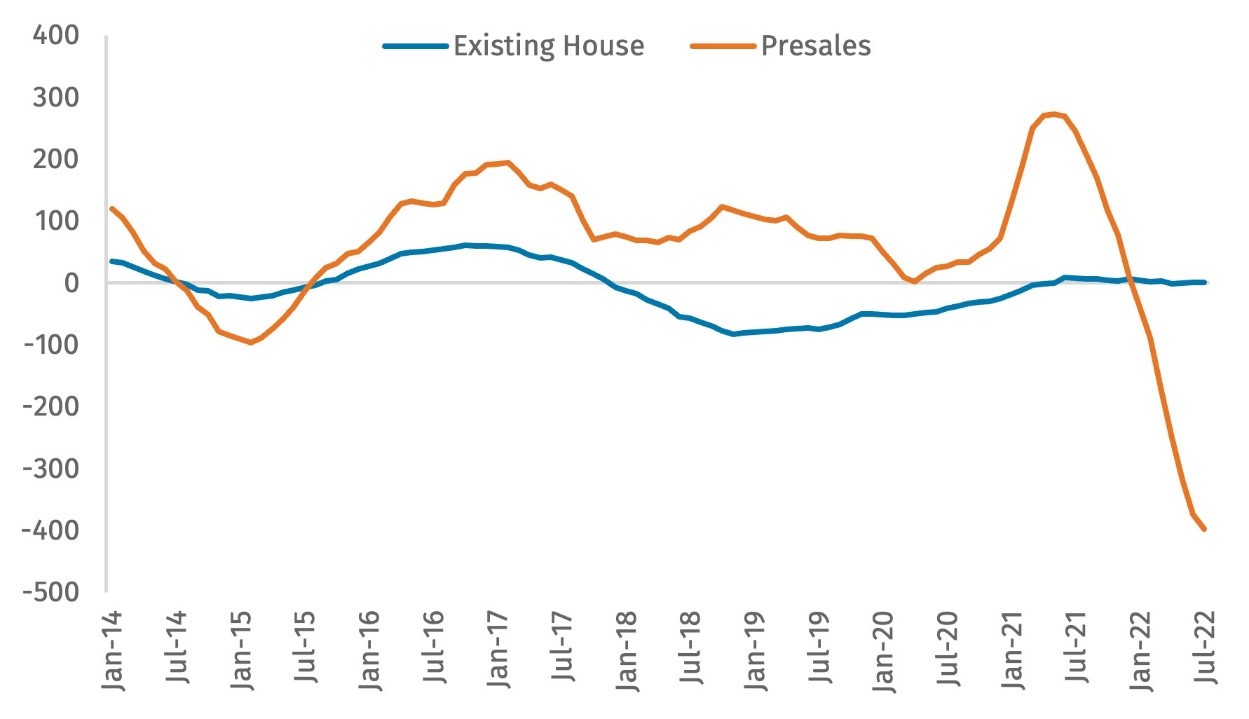

Nei mesi centrali del 2023 le vendite di Country Garden sono calate del 50%; dopo il picco del 2021, le vendite del comparto immobiliare hanno subito un inarrestabile rallentamento a causa del Covid ma anche dei ritardi nelle consegne, che hanno causato l’interruzione dei mutui da parte degli acquirenti[63]. Molti di questi acquistano le case quando queste esistono solo su carta: a causa degli enormi ritardi sui lavori accumulati negli ultimi tempi molti sviluppatori devono ancora consegnare case per cui hanno ricevuto pagamenti fra il 2015 e il 2020[64].

Il governo vorrebbe anche ridurre l’incidenza del comparto immobiliare sull’economia cinese, attualmente attestato a un terzo[68], anche se la diminuzione del numero di vendite di terreni metterebbe in ulteriori difficoltà i governi locali[69]. In questo clima di sostanziale incertezza l’agenzia Moody’s ha abbassato le prospettive sul rating del credito governativo cinese da stabili a negative, attendendosi una diminuzione della forza fiscale, economica e istituzionale della Cina a causa degli sforzi di Pechino nell’attuazione dei piani di stimolo fiscale per salvare i governi locali e fermare la crisi del debito[70].

Nell’ottobre 2023 il governo dichiara di aver varato una misura por consentire ai governi locali di prendere in prestito fondi per il 2024, quantificati in base alle determinazioni del Consiglio di Stato, secondo un quadro destinato a durare fino alla fine del 2027[71]. Le autorità cinesi annunciano anche l’emissione di titoli di stato per 1 trilione di yuan (137 miliardi di dollari) da destinare agli enti locali per esigenze di recupero e ricostruzione dopo le calamità naturali che hanno devastato il paese nel corso dell’anno, con un aumento del deficit fiscale dal 3 al 3,8%[72].

Il Fondo Monetario Internazionale taglia le previsioni sulla crescita cinese sia per il 2023 (dal 5,2% al 5%) sia per il 2024 (dal 4,5% al 4,2%). Le perplessità dell’FMI sulla ripresa cinese riguardano la capacità di Pechino di transitare da un modello basato sugli investimenti nel settore immobiliare, non più proponibile come traino alla luce dei recenti disastri, ad uno capace di stimolare i consumi e, quindi, la ripresa. La crisi del mattone e del settore delle banche ombra ha minato fortemente la fiducia dei consumatori. I cinesi non spendono e la ricchezza rimane, al momento, nel settore immobiliare, nonostante i tentativi del governo di riequilibrare la situazione.

I consumi dovrebbero stabilizzarsi ad un livello inferiore rispetto a quello pre-pandemico, soprattutto perché le persone, notoriamente, spendono meno in beni durevoli se il clima generale è di forte incertezza[73]: quando è in atto una crisi strutturale e il sistema economico invecchia, i consumi calano insieme alle aspettative. Da agosto 2023 la Cina vive così, per la prima volta negli ultimi due anni, un periodo di deflazione[74], calo generalizzato dei prezzi fortemente dannoso per l’economia, perché potrebbe indurre privati e aziende a rimandare gli acquisti in attesa di un ulteriore discesa, rallentando ulteriormente l’economia in un in un circolo vizioso non semplice da invertire.

Se il rallentamento dell’economia cinese è certamente un problema globale, si prevede che la Cina uscirà dalla crisi meglio di quanto non abbiano fatto Stati Uniti, Spagna o Irlanda nel primo quindicennio del XXI secolo, in virtù di un più deciso potere di intervento da parte della politica, del ruolo che svolgeranno i potenti istituti di credito statali, e anche dei termini ipotecari più stringenti[80].

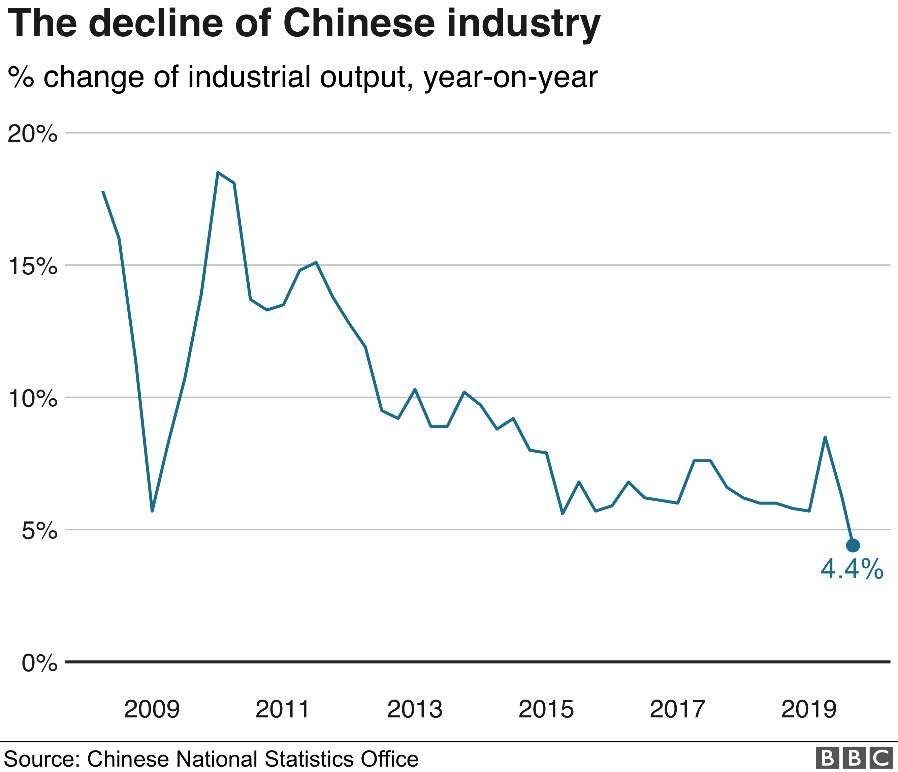

Uno sguardo all’andamento del Prodotto Interno Lordo cinese nel corso degli anni permette di notare come, dal picco di crescita del 14.2% registrato nel 2007, si sia passati al 9.7% dell’anno successivo e poi, dopo una risalita nel 2010, il PIL sia andato progressivamente calando fino al 2.2% del 2020 (record negativo dal 1976, quando il valore fu di -1.6%); il 2021 ha visto schizzare la percentuale di crescita fino all’8.3%, riscesa al 3% nel 2022[81].

Il modello di sviluppo inaugurato nel 1979 con l’apertura al commercio e agli investimenti esteri nel contesto di riforme sul libero mercato ha portato la Cina alla più rapida e sostenuta crescita economica della storia, permettendo al paese di raddoppiare il PIL ogni otto anni e di divenire uno dei principali partner commerciali degli Stati Uniti[82], oltre che uno dei maggiori detentori esteri di titoli del Tesoro USA[83]. La Cina mantiene storicamente un alto tasso di risparmio[84].

Quando sono state avviate le riforme nel 1979, il risparmio interno in percentuale del PIL era pari al 36%. La maggior parte dei risparmi in questo periodo è stata generata dai profitti delle aziende di Stato, che il governo centrale ha utilizzato per gli investimenti interni. Le riforme economiche, tra cui il decentramento della produzione, hanno portato a una crescita sostanziale dei risparmi delle famiglie e delle imprese cinesi. Di conseguenza, il risparmio lordo della Cina in percentuale del PIL è il più alto tra le principali economie e uno dei primi in assoluto[85]: nel 2010, due anni dopo la grande crisi finanziaria, viene raggiunto il picco del 51%; nel 2022, dopo l’inizio della crisi del settore immobiliare e la pandemia, la percentuale si attesta attorno al 46%, in crescita nei precedenti due anni[86].

Con la “maturazione” dell’economia cinese e sulla scorta delle crisi del 2008 e di quella iniziata nel 2020 e non ancora terminata, il governo cerca, come già scritto, di orientare l’economia in direzione di un rafforzamento dei consumi interni. Un problema che Pechino deve affrontare per superare questa fase di passaggio, tipica delle economie di sviluppo, è la “Middle Income Trap” (trappola del reddito medio). Nel passaggio da strategie di crescita efficaci per bassi livelli di reddito a strategie efficaci per alti livelli reddituali, i paesi (e le loro economie) possono rimanere in un pericoloso limbo, quello del reddito medio, per l’appunto[89]; dopo il raggiungimento di livelli medi dei salari e il rallentamento del ritmo di crescita, è difficile per i paesi a reddito medio rimanere competitivi, in termini di produttività, con paesi a basso reddito in rapida espansione.

Questo fenomeno, che la Banca Mondiale descrive come l’assenza di una teoria della crescita in grado di informare la politica di sviluppo delle economie a reddito medio, riguarda le cinque grandi economie dell’America Latina (Argentina, Brasile, Cile, Colombia e Messico), cresciute rapidamente dagli anni 50 agli anni 70 e poi ristagnate, ma anche Filippine, Malesia e Tailandia, che all’inizio del XXI° secolo, ormai divenuti paesi a reddito medio, hanno subito il sorpasso in termini di competitività da parte della Cina, allora a basso reddito, nel settore manifatturiero ad alta intensità di manodopera[90].

La Banca Mondiale classifica i livelli di sviluppo delle economie tramite un metodo basato sull’analisi e la comparazione dei livelli di reddito lordo pro capite[91]. Secondo questo modello, la Cina è passata nel 2010 dall’essere un’economia a reddito medio basso a un’economia a reddito medio-alto. La Banca Mondiale fissa in 13’846 dollari per capita il livello minimo per definire l’economia di un paese a reddito alto. Alcuni valori per l’anno 2022: Stati Uniti: 76’770, Regno Unito: 49’240, Germania: 54’030, Francia: 45’290, Italia: 38’200. La Cina è a 12’850[92].

Non è più sufficiente essere stati il motore della crescita economica globale dal 2010 circa: negli ultimi anni gli eccessivi investimenti, possibili grazie agli elevati risparmi nazionali, sono finiti in aziende pubbliche meno produttive, fra cui quelle del settore immobiliare, che costituiscono un minore sostegno alla crescita nel lungo periodo, aumentando il già ampio capitale pubblico cinese; questo ha accelerato il declino complessivo della produttività e, quindi, delle prospettive di crescita[93].

È essenziale per le economie di tutto il mondo ricco che la Cina trovi risposte convincenti allo stallo di crescita in cui si trova: più volte, in passato, i paesi maggiormente industrializzati hanno potuto vendere ai consumatori e alle aziende cinesi automobili, macchinari, carburante e prodotti chimici quando i loro consumi interni calavano. Il gigante asiatico ha inoltre fornito per anni prodotti a basso costo, forte della rapida crescita della popolazione attiva che consentiva di mantenere bassi i costi di produzione[94]. Questo tempo è finito e la Cina di oggi non è in grado di salvare l’Europa[95] e gli Stati Uniti[96], che guardano da vicino lo spettro della recessione.

[1] https://www.cnbc.com/2024/02/13/china-and-russia-no-longer-perceived-as-top-security-threats-research-finds.html

[2] https://www.ispionline.it/en/publication/global-south-the-rest-vs-the-west-157988#:~:text=The%20role%20of%20specific%20groupings,to%20increase%20their%20global%20influence.

[3] https://www.stimson.org/2023/the-future-of-brics-between-objectives-and-challenges/

[4] https://illuminem.com/illuminemvoices/no-end-to-the-wests-economic-stagnation-as-the-climate-crisis-worsens ; https://www.gisreportsonline.com/r/recession/

[5] https://proytecpanamablog.wordpress.com/2024/01/09/chinese-irregular-zhongzhi-bank-fails/

[6] https://www.worldbank.org/en/publication/gfdr/gfdr-2016/background/nonbank-financial-institution

[7] D. Elliott, A. Kroeber, Y. Qiao, “Shadow Banking in China. A primer”, Economic Studies at Brookings, March 2015

[8] https://www.helenbrowngroup.com/shadow-banks/

[9] D. Elliott, A. Kroeber, Y. Qiao, “Shadow Banking in China. A primer”, Economic Studies at Brookings, March 2015

[10] https://www.csis.org/analysis/chinas-slow-motion-financial-crisis-unfolding-expected

[11] INDEBTEDNESS IN CHINESE TRANSLATES AS EVERGRANDE – The Global Pitch

[12] https://www.bbc.com/news/business-37114643

[13] https://www.cbirc.gov.cn/cn/view/pages/ItemDetail.html?docId=947343&itemId=934&generaltype=0

[14] https://tradingeconomics.com/china/gdp#:~:text=GDP%20in%20China%20averaged%203080.29,47.21%20USD%20Billion%20in%201962.

[15] https://asia.nikkei.com/Spotlight/Caixin/Chinese-trust-companies-are-dumping-risky-assets-5-things-to-know

[16] https://www.rgs.mef.gov.it/VERSIONE-I/e_government/amministrazioni_pubbliche/igrue/PilloleInformative/economia_e_finanza/index.html?Prov=PILLOLE

[17] https://www.nytimes.com/2023/12/28/business/citic-trust-china-property.html

[18] https://www.group.citic/en/Diversified_Portfolio/Finance/Trust/

[19] https://www.wsj.com/articles/chinese-trust-company-aims-to-raise-up-to-500-million-in-hong-kong-ipo-1453372440

[20] https://www.nytimes.com/2023/12/28/business/citic-trust-china-property.html

[21] https://static01.nyt.com/newsgraphics/documenttools/299e47ed0c64b0bb/262118f9-full.pdf

[22] https://hbr.org/1998/11/how-venture-capital-works

[23] http://www.zhongzhi.com.cn/en/about/companyprofile/index.html?type=1

[24] https://www.linkedin.com/company/hang-tang-wealth-management-ltd/about/

[25] https://www.linkedin.com/in/victor-wu-480990117/

[26] https://www.nytimes.com/2023/09/22/business/china-economy-trusts-zhongrong-zhongzhi.html

[27] http://www.zhongzhi.com.cn/en/about/companyprofile/index.html?type=1

[28] https://www.reuters.com/article/idUSL4N2T4046/

[29] http://www.zhongzhi.com.cn/en/about/companyprofile/index.html

[30] https://www.bbc.com/news/business-67890633

[31] https://www.bbc.com/news/business-49791721

[32] https://www.nytimes.com/2023/09/22/business/china-economy-trusts-zhongrong-zhongzhi.html

[33] https://www.scmp.com/business/banking-finance/article/3232760/jingwei-textile-top-shareholder-troubled-chinese-shadow-bank-zhongrong-plans-delist-due-significant

[34] https://www.nytimes.com/2023/09/22/business/china-economy-trusts-zhongrong-zhongzhi.html

[35] https://www.amtdgroup.com/en/pr_2016_06_16

[36] https://www.zritc.com/ZRTEN/AboutZRT/COMPANY_ANNUAL/201709/U020170925555741430726.pdf

[37] https://www.reuters.com/business/finance/top-shareholder-chinas-troubled-zhongrong-trust-plans-delist-2023-08-30/

[38] https://www.reuters.com/markets/asia/chinese-asset-manager-zhongzhi-says-it-is-liquidity-crisis-meeting-video-2023-08-17/

[39] https://www.reuters.com/article/idUSL4N2T4046/

[40] https://www.asiafinancial.com/two-executives-from-chinas-zhongzhi-missing-after-collapse

[41] https://www.asiafinancial.com/china-wealth-manager-zhongzhi-admits-to-64-billion-in-liabilities

[42] France24, Lundi 27 Novembre 2023

[43] https://www.bloomberg.com/news/articles/2023-08-16/china-shadow-bank-crisis-sparks-protest-by-angry-investors?embedded-checkout=true

[44] https://www.asiafinancial.com/two-executives-from-chinas-zhongzhi-missing-after-collapse

[45] https://asiatimes.com/2023/11/zhongzhi-collapse-could-be-bigger-than-evergrandes/

[46] https://www.asiafinancial.com/two-executives-from-chinas-zhongzhi-missing-after-collapse

[47] https://www.bangkokpost.com/world/2629419

[48] https://www.ft.com/content/5948fd27-8195-4974-879e-125546112be3

[49] https://www.straitstimes.com/business/chinas-zhongrong-exposed-to-struggling-property-developers

[50] https://www.ft.com/content/5948fd27-8195-4974-879e-125546112be3

[51] https://www.yangoholdings.com/en/industry_sun.html

[52] https://www.ft.com/content/5948fd27-8195-4974-879e-125546112be3

[53] https://lavoceditalia.com/2023/12/01/704353/cina-spariti-due-alti-dirigenti-della-banca-ombra-zhongzi/

[54] https://theglobalpitch.eu/2022/01/16/indebtedness-in-chinese-translates-as-evergrande/

[55] https://www.ft.com/content/cff3f131-52af-4eaf-bacf-4ac49b5512ed

[56] https://www.ft.com/content/5948fd27-8195-4974-879e-125546112be3

[57] The Daily Caller, January 5th, 2024

[58] https://www.cnbc.com/2024/01/08/zhongzhi-latest-casualty-of-chinas-deepening-debt-and-property-crisis-.html

[59] https://www.cnbc.com/2024/01/08/zhongzhi-latest-casualty-of-chinas-deepening-debt-and-property-crisis-.html

[60] https://www.cnbc.com/2024/01/04/chinas-housing-inventory-may-take-more-than-10-years-to-correct-economist.html

[61] https://www.cnbc.com/2023/08/18/chinas-property-troubles-worsen-ramping-calls-for-bolder-policy-help.html

[62] https://www.bloomberg.com/news/articles/2023-10-25/country-garden-default-on-dollar-bond-declared-for-first-time

[63] https://www.cnbc.com/2023/08/18/chinas-property-troubles-worsen-ramping-calls-for-bolder-policy-help.html

[64] https://www.cnbc.com/2023/11/15/chinas-unfinished-property-projects-are-20-times-the-size-of-country-garden.html

[65] INDEBTEDNESS IN CHINESE TRANSLATES AS EVERGRANDE – The Global Pitch

[66] https://www.cnbc.com/2023/08/18/chinas-property-troubles-worsen-ramping-calls-for-bolder-policy-help.html

[67] https://www.cnbc.com/2023/12/12/china-vows-to-boost-domestic-demand-in-bid-for-2024-recovery.html

[68] https://www.cnbc.com/2023/12/12/china-vows-to-boost-domestic-demand-in-bid-for-2024-recovery.html

[69] https://www.cnbc.com/2023/12/07/chinas-big-property-market-problem-will-take-years-to-resolve.html

[70] https://www.cnbc.com/2023/12/05/moodys-cut-chinas-credit-outlook-to-negative-on-rising-debt-risks.html

[71] http://politics.people.com.cn/n1/2023/1024/c1001-40102519.html

[72] http://www.news.cn/2023-10/24/c_1129935679.htm

[73] https://www.cnbc.com/2023/10/12/china-should-boost-consumption-as-real-estate-slump-drags-on-imf-says.html

[74] https://www.jpmorgan.com/insights/global-research/international/china-deflation

[75] https://www.csis.org/analysis/chinas-slow-motion-financial-crisis-unfolding-expected

[76] https://edition.cnn.com/2023/12/11/economy/china-cpi-deflation-worsens-intl-hnk/index.html

[77] https://hbr.org/2021/05/the-strategic-challenges-of-decoupling

[78] https://www.ceps.eu/the-eus-aim-to-de-risk-itself-from-china-is-risky-yet-necessary/

[79] https://www.forbes.com/sites/miltonezrati/2023/12/29/chinas-deflation-another-tell-of-serious-economic-trouble/

[80] https://www.cnbc.com/2023/12/07/chinas-big-property-market-problem-will-take-years-to-resolve.html

[81] https://data.worldbank.org/indicator/NY.GDP.MKTP.KD.ZG?end=2022&locations=CN&start=2004&view=chart

[82] https://www.everycrsreport.com/reports/RL33534.html ; https://www.visualcapitalist.com/30-years-imports-us-trading-partners/

[83] https://www.reuters.com/markets/us/foreign-holdings-us-treasuries-august-hit-highest-since-december-2021-data-2023-10-18/#:~:text=Japan%20remains%20the%20largest%20non,TD%20Securities%20in%20New%20York.

[84] https://www.cbo.gov/sites/default/files/111th-congress-2009-2010/workingpaper/2010-07-chinasavingrate_0.pdf

[85] https://www.theglobaleconomy.com/rankings/savings/

[86] https://www.ceicdata.com/en/indicator/china/gross-savings-rate#:~:text=Key%20information%20about%20China%20Gross,an%20average%20rate%20of%2045.9%25.

[87] https://www.reuters.com/world/china/part-chinas-economic-miracle-was-mirage-reality-check-is-next-2023-09-03/

[88] https://www.everycrsreport.com/files/20190625_RL33534_4b83865b1859fc8219e3c695fa4af0edc134db6b.html#_Toc12530867

[89][89] https://www.adb.org/sites/default/files/publication/224601/adbi-wp646.pdf ; https://documents.worldbank.org/en/publication/documents-reports/documentdetail/291521468179640202/the-middle-income-trap-turns-ten

[90] https://documents1.worldbank.org/curated/en/291521468179640202/text/WPS7403.txt

[91] https://data.worldbank.org/indicator/NY.GNP.PCAP.CD?locations=CN

[92] https://data.worldbank.org/indicator/NY.GNP.PCAP.CD?locations=CN

[93] https://www.ft.com/content/a998c1bc-7632-47c1-baba-6ccd6aaef96e

[94] https://www.ft.com/content/a998c1bc-7632-47c1-baba-6ccd6aaef96e

[95] https://edition.cnn.com/2024/01/30/economy/europe-dodges-recession-2023/index.html

[96] https://www.nytimes.com/2024/01/20/business/economy/economy-recession-soft-landing.html?auth=login-google1tap&login=google1tap

Devi fare login per commentare

Accedi