Commercio globale

Nyrstar: l’agonia del gigante negli artigli di Trafigura

CO-AUTORE PAOLO FUSI

La rivoluzione industriale ha cambiato il mondo. Questo cambiamento è iniziato contemporaneamente allo sfruttamento intensivo delle miniere, la nascita delle fabbriche e lo sviluppo dei motori. Il Belgio non è solo parte di questa storia: è uno dei grandi architetti – uno dei luoghi dove tutto è iniziato. Ed è anche un luogo di tragedie, come quella di Marcinelle nel 1956, quando 262 operai (136 dei quali italiani)[1] morirono nell’incendio di una miniera di carbone. È una storia simile a quella della Germania, della Polonia e dell’Italia: inizia il 4 ottobre 1830 quando, dopo anni di lotta risorgimentale contro le monarchie imposte dal Congresso di Vienna, il Belgio dichiara la sua indipendenza.

Nasce un piccolo paese, diviso internamente tra valloni di lingua francese e fiamminghi di lingua olandese – l’eredità di lunghi anni di dominazione altrui. Ma è uno stato forte e ricco: le sue miniere di carbone e ferro, le più antiche d’Europa, sono l’orgoglio di un popolo che, in soli dieci anni, diventa la seconda potenza industriale del mondo dopo il Regno Unito[2]. Il passo successivo arriva nel 1906: l’annessione del Congo, e con essa la fondazione della UMHK (Union Minière du Haut-Katanga), una delle più antiche multinazionali minerarie del pianeta, che cresce anche durante le due guerre mondiali – alla sua produzione originale aggiunge rame, cobalto, uranio, zinco, diamanti, oro e altri metalli chiave per la produzione industriale[3].

La sua holding CCCI (Compagnie du Congo pour le Commerce et l’Industrie) viene fondata nel 1887, quando gli ingegneri della Corona scoprono dei giacimenti africani e chiedono una concessione per sfruttarli[4] fino alla nazionalizzazione della UMHK, ordinata dal presidente Mobutu nel 1966[5], quando il gruppo congolese si è fuso con le singole miniere locali ed ha creato il colosso Gécamines. Nel 1989, Union Minière Belgio ha fuso le sue filiali6 per diventare un gruppo industriale multi-metallurgico globale, uno dei giganti dell’industria metallurgica mondiale che rappresenta quasi il 10% del prodotto interno lordo del Belgio. Union Minière ha cambiato il suo nome in Umicore nel 2001[6]. Nel 2007 Umicore ha scorporato la sua attività di raffinazione dello zinco e delle leghe e l’ha fusa con il gruppo australiano Zinifex, creando Nyrstar NV[7], che è diventato uno dei giganti mondiali dello zinco[8].

Nyrstar aveva stabilimenti in ogni continente e impiegava oltre 4000 persone[9]. Oggi, dopo la ristrutturazione orchestrata da Trafigura, è una società di comodo che detiene solo il 2% delle attività operative storiche; ci sono solo due azionisti con più del 3% delle azioni[10]: la Urion Holdings (Malta) Ltd. Gzira[11] (gruppo Trafigura), che controlla il 24,42%[12], e un gruppo di piccoli azionisti formati intorno all’imprenditore Kris Vansanten[13] (tra cui il politico democristiano Etienne Schouppe) che dal dicembre 2021 controllano il 15,09% di Nyrstar[14]. Nel 2018 Nyrstar era la seconda fonderia di zinco al mondo (1,073 milioni di tonnellate), dopo Korea Zinc (1,216 milioni di tonnellate) e davanti a Glencore (1,003 milioni)[15].

Gli accordi con Glencore International

Per permettere la fusione tra i due giganti Glencore e Xstrata, l’Agenzia della concorrenza della Commissione europea ha preteso che Glencore rinunciasse al suo contratto europeo con Nyrstar, perché metteva la potenziale neonata multinazionale in una situazione di monopolio capace di determinare i prezzi dello zinco e, inoltre, Glencore doveva vendere la sua partecipazione del 7,8% in Nyrstar[22] [23]. Questo è un enorme sacrificio che Glencore accetta.

La fusione tra Glencore e Xstrata crea un grosso problema per Nyrstar. Nel 2010, Nyrstar ha iniziato un progetto di espansione, finanziato da prestiti bancari che, a loro volta, sono sostenuti dal contratto con Glencore. Quando il prezzo mondiale del metallo zinco comincia a scendere bruscamente, la direzione belga si rende conto che, a medio termine, non sarà in grado di rimborsare le obbligazioni se i prezzi non si riprendono[24]. Questo fatto, combinato con l’acquisto delle azioni di Glencore, mette a dura prova Nyrstar e costringe Nyrstar a lanciare un’emissione di diritti con un’emissione di obbligazioni e un riacquisto di obbligazioni nel settembre 2014.

Più o meno nello stesso periodo, Nyrstar ha fornito un importante finanziamento per l’ammodernamento di Talvivaara, una miniera finlandese che produce concentrato di zinco utilizzando una nuova tecnologia, con rischi di sviluppo, in cambio di futuri diritti di off-take[25]. La miniera, situata vicino a Espoo, era in fase di ammodernamento, quindi nel 2014 vendeva solo la metà del concentrato di zinco venduto nel 2013[26]. Gli investimenti necessari per adattare i processi esistenti sono costati una fortuna, ma erano necessari perché l’operatore della miniera era sotto accusa per gli enormi problemi ambientali, l’alternativa era la chiusura completa del sito[27].

Tuttavia, nel 2014 la miniera ha presentato istanza di fallimento lasciando a Nyrstar il compito di negoziare il miglior accordo possibile in cambio dei suoi diritti di off-take di zinco con un valore nominale di 203 milioni di euro al momento del fallimento[28]. Fortunatamente, Hobart è sfuggita alla crisi. Nel 2014, la nuova direzione ha firmato un contratto con il più grande trader dell’Asia, il Noble Group di Hong Kong (che ha in parte ripreso il contratto di Glencore[29]): oltre all’acquisto di zinco (200.000 tonnellate all’anno per quattro anni)[30], Noble ha acquistato l’1% delle azioni di Nyrstar per 6,4 milioni di euro[31].

L’infiltrazione furtiva di Trafigura

Trafigura ha acquistato l’8,42% entro la fine di settembre 2014 per lo più come parte del Nyrstar Rights Issue[33]. Ai primi di ottobre 2014 Trafigura possiede il 10,19% del gruppo belga[34] e alla fine dell’anno, Trafigura ha raggiunto il 16,04% delle azioni[35]. Il CEO Roland Junck, che aveva guidato il riposizionamento di Nyrstar, lascia il gruppo[36] nel dicembre 2014 e Heinz Eigner, CFO, diventa anche CEO ad interim. Per Heinz Eigner questo è un momento di gloria. Sotto Heinz Eigner, inizia una ristrutturazione dell’organizzazione di Marketing, Sourcing e Vendite, ed alcuni manager chiave hanno lasciato[37]. Altri, contrari alla strategia di diminuire la quota di fatturato della produzione e di abbandonare (in alleanza con Trafigura) i piani di commerciare più metalli in casa a favore di accordi con commercianti di materie prime[38], se ne vanno poco dopo.

Heinz Eigner ed il manager Roman Matej, nel marzo 2015 hanno compromesso l’accordo sul concentrato di zinco di Talvivaara, circa 200 milioni di euro, apparentemente senza l’approvazione del consiglio di amministrazione, il che indebolisce ancora una volta il bilancio di Nyrstar. Nonostante il fatto che Eigner abbia negoziato un accordo in base al quale Trafigura non può superare il 49% di proprietà e che, indipendentemente da questo, non può avere la maggioranza dei suoi rappresentanti eletti nel consiglio di amministrazione[39], il management non ha fiducia nel nuovo partner: nell’aprile 2015, nonostante le veementi proteste del gruppo Noble, due candidati, Christopher Cox (membro del consiglio di amministrazione del gruppo Trafigura) e Martyn Konig entrano nel consiglio di Nyrstar.

Martyn Konig, è eletto da Trafigura come direttore indipendente, nonostante una raccomandazione negativa da parte del Consiglio d’Amministrazione d’allora, e nonostante i chiari ed evidenti legami esistenti con Trafigura, tra l’altro come Chief Investment Officer di T Wealth Management, un veicolo di investimento per il family office privato per i partner e il senior management del Gruppo Trafigura che è menzionato come sua occupazione principale. Konig diventa l’uomo forte di Nyrstar[40]. Nonostante i suoi sforzi, Heinz Eigner viene sostituito come CEO ad interim nell’agosto 2015 e, il 20 novembre, viene anche sollevato dalle sue funzioni di CFO e sostituito da Chris Eger, un direttore di M&A di Trafigura in Svizzera. Eigner lascia Nyrstar poco dopo.

Nell’aprile 2016, un terzo candidato di Trafigura, Jesus Fernandez, capo di Trafigura M&A, viene aggiunto al Consiglio e Martyn Konig diventa il Presidente, portando de facto ad un controllo da parte di Trafigura, con 3 dei 6 membri del Consiglio che sono dirigenti chiave del gruppo Trafigura o di società collegate, e con Martyn Konig che ha il voto decisivo.

Non è la prima volta che Trafigura usa questa strategia: un anno prima il gruppo aveva comprato il 19,35% del gruppo cipriota EMED Mining Public[41] che, costretto ad affrontare la crisi globale delle materie prime, ha accettato un prestito di 30 milioni di dollari (dieci dei quali provenivano direttamente da Trafigura) [42] e, in cambio, ha permesso a Trafigura di nominare un nuovo presidente e un nuovo amministratore delegato – un nuovo management che, in pochi mesi, ha smantellato i beni di EMED[43] e infine ha venduto quasi gratuitamente ciò che restava al gruppo spagnolo Atalaya, che appartiene alla multinazionale Rio Tinto[44].

La nuova direzione di Nyrstar assume dei banchieri d’investimento, il cui compito è quello di vendere le miniere della società[45] per trovare i quasi 300 milioni di dollari necessari per evitare un’altra catastrofe finanziaria[46]. In questo modo Nyrstar, la cui strategia era quella di integrarsi verticalmente lavorando il proprio concentrato di zinco, sarà ora costretta a comprare concentrato di zinco da Trafigura alle condizioni onerose dei contratti commerciali o essere soggetta a prezzi più alti sul mercato. Questo può salvare temporaneamente il bilancio, ma compromette la capacità di Nyrstar di riprendersi dalla crisi quando i prezzi saliranno di nuovo. Alla fine del 2016 e per tutto il 2017, le vendite delle miniere vengono concluse a prezzi di vendita molto bassi, neanche lontanamente vicini a quelli previsti. Gli acquirenti sono per lo più deboli e molti di loro hanno difficoltà finanziarie o sono fallite, sicché Nyrstar non ha ricevuto quasi nessun contante e ha perso la maggior parte dei diritti sul concentrato di zinco estratto.

I gioielli di famiglia sono stati svenduti a prezzi da mercato delle pulci: le miniere di Campo Morado (Messico), Coricancha, Cotonga (Perù), El Mochito (Honduras) e El Toqui (Cile)[47] [48]. La miniera di Langlois (Canada) e Tennessee Mines (USA) rimangono[49], così come Myra Falls[50] (Canada) e Puccarajo[51], che non erano in vendita o che non hanno trovato un acquirente. Per esempio, El Mochito è stato venduto nel settembre 2016 per soli 5 milioni di dollari[52]. Interessante e importante, all’inizio del 2020, il gruppo Trafigura ha acquistato il 100% di Myra Falls, Langlois e Nyrstar (Holdings) Canada dalla Newco NN2 che è stata costituita nel Regno Unito come parte del modo di travasare a Trafigura le attività operative di Nyrstar.

Per Nyrstar, di cui il 20,02% apparteneva a Trafigura a settembre e il 23,72% a dicembre 2015, il che rende il gruppo svizzero abbastanza forte per prendere decisioni[60], scatta l’ora decisiva. Gli analisti sostengono che Bruxelles verifica se Trafigura ha preso il controllo di fatto della società[61]. Nell’aprile 2015, la direzione annuncia che Nyrstar non sarà in grado di produrre 280-310’000 tonnellate di concentrato di zinco come previsto, ma al massimo 260’000 tonnellate, poiché le miniere di Myra Falls in Canada e Campo Morando in Messico chiudono[62]. Alla fine dell’anno Nyrstar annuncia una perdita netta di 342 milioni di euro: un crollo dei ricavi della sua divisione mineraria, che rafforza gli argomenti della direzione di Trafigura[63]: Nyrstar, che ora ha 761 milioni di euro di debito, emette nuove azioni per 275 milioni, e Trafigura ne compra 125 milioni[64].

Non basta. Nel novembre 2015, Nyrstar commette harakiri firmando, tra l’altro, un contratto per acquistare 500’000 tonnellate di concentrato di zinco all’anno – circa il 25% del fabbisogno di Nyrstar[65]. Le condizioni sono sfavorevoli, ma soprattutto la mossa impedisce a Nyrstar, indebolita dalle dismissioni di alcuni impianti e dalla chiusura di altri, di poter vendere il suo metallo di zinco raffinato o di procurarsi altrove il concentrato di zinco necessario per recuperare le perdite[66]. Nel febbraio 2016, Noble e Nyrstar hanno risolto prematuramente il contratto[67], e il metallo di zinco raffinato è stato ora venduto direttamente a Trafigura[68], che nel frattempo possedeva il 24,64% di Nyrstar, e aveva assicurato la produzione di Nyrstar (oltre a quella ancora in vendita a Glencore) per tre anni attraverso un accordo di pagamento anticipato di 150 milioni di dollari[69].

Nel luglio 2017, Nyrstar e Glencore si accordano su un nuovo contratto, che dovrebbe entrare in vigore nel gennaio 2019 – a causa delle pressioni dell’UE, questo prevede solo gli impianti statunitensi e della Tasmania[72]. Ma va bene così: l’accordo vale il 3% della produzione globale di zinco[73]. Al vecchio accordo si aggiunge una trattativa di scambio zinco-per-piombo tra le due multinazionali[74]. Nonostante il discutibile programma di dismissione parziale delle miniere eseguito a partire dalla fine del 2016 e i sostanziali sconti concessi a Trafigura nell’ambito dei contratti commerciali, all’inizio del 2018 le condizioni di mercato migliorano e l’azienda si trova nuovamente di fronte a un futuro prospero, come viene riconosciuto da diversi analisti finanziari.

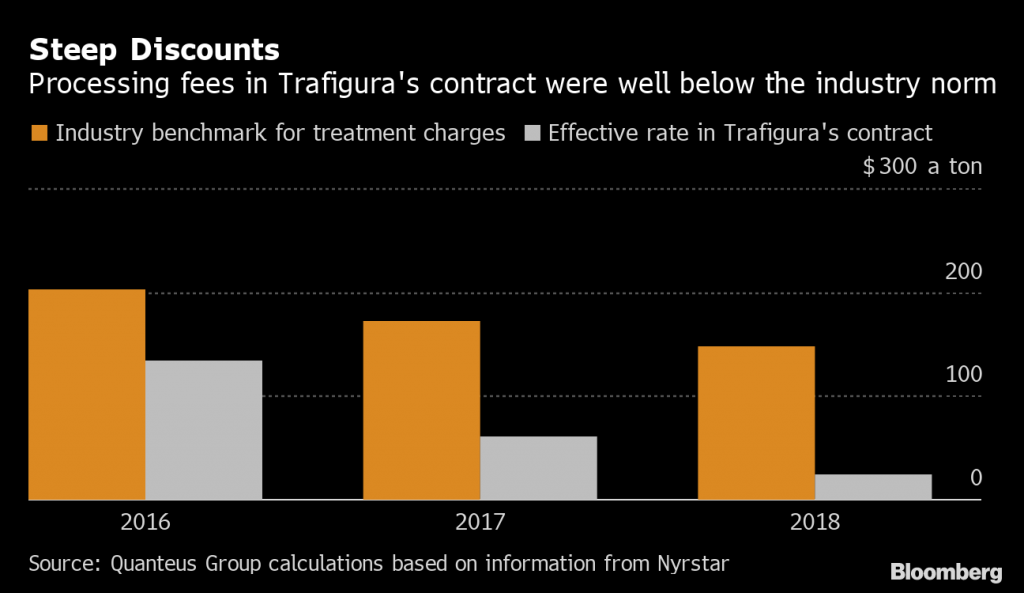

Tuttavia, il 20 settembre 2018 l’azienda emette inaspettatamente un profit warning fuorviante e non necessario che porta al panico sul mercato e al crollo del prezzo delle azioni. Un pretesto per avviare un processo di revisione del capitale che porta inevitabilmente alla ristrutturazione. Nell’ottobre 2018, il gruppo lancia una revisione della struttura del capitale con Morgan Stanley – le ragioni ufficiali: caduta dei prezzi dello zinco, aumento dei prezzi dell’energia e oneri di trattamento troppo bassi[75]. L’impianto di Port Pirie in Australia[76] viene chiuso[77] nel dicembre 2018, ma la miniera di Myra Falls riapre. Pesano la debolezza della produzione e gli alti costi operativi delle miniere di Langlois e Middle Tennessee, i ricavi minerari complessivi (99 milioni di euro) continuano a scendere a causa delle dismissioni: un calo del 52% rispetto al 2017[78].

Il 6 dicembre 2018, in risposta alla crisi di liquidità creata dalla strategia (volutamente) sbagliata, Trafigura offre un “pacchetto di risparmio” da 650 milioni di dollari che, praticamente, impegna tutti gli asset dell’industria belga: ennesimo colpo suicida all’indipendenza di Nyrstar, e questa volta tutti si arrabbiano – ma l’unica risposta è che nessuno nel management dell’industria belga lavora anche per Trafigura[79]. L’effetto immediato di questa operazione è quello di aumentare il potere del gigante svizzero[80]. Gli analisti finanziari in una chiamata per gli investitori dell’ottobre 2018 interrogano il management sul perché la Trafigura Working Capital Facilty di 250 milioni di dollari che era stata concessa, non venisse utilizzata; una risposta chiara non è mai stata data.

L’implosione

Siamo all’implosione: nel settembre 2019, un piccolo gruppo di azionisti chiede a Trafigura un risarcimento di 1,48 miliardi di euro (poi aumentato a 2 miliardi di euro nel dicembre 2021) perché la società svizzera, in violazione di tutti gli accordi, è arrivata a controllare il 98% delle attività operative di Nyrstar[86]. L’accusa è chiara: il management di Nyrstar, fedele a Trafigura, ha drenato denaro e beni dalla società belga al gruppo svizzero[87]. In parallelo, sono stati fatti importanti investimenti di turnaround a Port Pirie per trasformarlo in un impianto di produzione di alto livello, considerato da molti come il gioiello della corona della società, che ha aggiunto ulteriore pressione sul bilancio. Quando le condizioni macroeconomiche hanno iniziato a migliorare, e ci si aspettava che gli investimenti di turnaround iniziassero a dare i loro frutti, la ristrutturazione ha portato Trafigura a prendere il 98% delle attività operative.

FSMA, il regolatore di mercato del Belgio, lamenta che, secondo i documenti ufficiali, gli azionisti non hanno abbastanza informazioni per approvare i conti annuali 2018[88], perché la società di revisione[89] ha trovato irregolarità[90]. FSMA lamenta una mancanza di trasparenza sui movimenti azionari e sui negoziati sul nuovo accordo[91]. Nyrstar reagisce formalmente ma non fa nulla[92]. Di conseguenza, nel luglio 2019, Nyrstar perde le sue entità operative e il 98% del patrimonio del gruppo[93], per di più gravato da un altro prestito di 13,5 milioni di euro garantito dal restante 2% nella nuova società, e soggetto a severe restrizioni di conformità che concedono di fatto a Trafigura il pieno controllo del consiglio di amministrazione[94].

Gli azionisti ribelli avviano un’azione legale in cui sostengono che Trafigura ha usato illegalmente la sua influenza per negoziare contratti sfavorevoli a Nyrstar[95], e che questi accordi hanno causato il disastro economico del gruppo belga[96]. La direzione di Nyrstar e Trafigura si difendono, affermando che senza la ristrutturazione la società sarebbe fallita e gli azionisti avrebbero perso tutto[97]. La battaglia giudiziaria continua, con la prossima udienza prevista per il 17 febbraio 2022[98].

Il cuculo è pronto a prendere il volo

Un’operazione di cinismo industriale, la cui legalità è ora al vaglio dei tribunali, ma il cui impressionante valore politico dovrebbe essere affrontato dalla Commissione UE e dal governo belga. L’intero sistema politico nazionale, negli ultimi due anni e mezzo, è rimasto in silenzio su quanto accaduto alla Nyrstar, esprimendo preoccupazione solo per i licenziamenti nelle fabbriche sul territorio belga – ma senza sostenere le proteste dei sindacati.

Non capiamo perché. Nyrstar è la seconda fonderia di zinco al mondo, attiva in un mercato che ha un valore strategico, oltre ad essere un pezzo importante della storia del Belgio e un centro di competenze e capacità imprenditoriali. Basta annullare l’impatto delle decisioni prese dalla direzione di Nyrstar da quando era dominata da uomini fedeli a Trafigura. E che il gigante svizzero paghi il conto, altrimenti continuerà ad agire come ha fatto finora – in barba a tutte le regole.

Gli azionisti di minoranza di Nyrstar che hanno avviato un procedimento contro la ristrutturazione inutile e dannosa di Nyrstar chiedono la nullità dell’accordo di ristrutturazione, il pagamento di danni da parte di Trafigura a Nyrstar per un importo di circa 2 miliardi di euro, e una revisione del quadro istituzionale belga per la protezione degli azionisti di minoranza al fine di prevenire simili schemi fraudolenti in futuro. Che la Forza sia con loro.

[1] Toni Ricciardi, “Marcinelle, 1956”, Donzelli, Roma 2016; https://www.donzelli.it/libro/9788868435066

[2] https://www.cairn.info/les-secrets-de-la-belgique–9782262043995-page-65.htm

[3] https://archives.africamuseum.be/agents/corporate_entities/21

[4] https://search.arch.be/de/?option=com_rab_findingaids&view=findingaid&format=pdf&eadid=BE-A0545_006633_006537_FRE

[5] Crawford Young, Thomas Edwin Turner, “The rise and decline of the Zairian State”, University of Wisconsin Press, Madison WI 1985

[6] https://www.umicore.fr/fr/a-propos/historique/#puzzle3

[7] https://archive.wikiwix.com/cache/index2.php?url=https%3A%2F%2Fwww.lesechos.fr%2F24%2F04%2F2007%2FLesEchos%2F19905-169-ECH_umicore-et-zinifex-formalisent-leur-projet-de-coentreprise-dans-le-zinc.htm#federation=archive.wikiwix.com ; https://archive.wikiwix.com/cache/index2.php?url=http%3A%2F%2Fwww.usinenouvelle.com%2Farticle%2Fnyrstar-naissance-officielle-du-numero-un-mondial-du-zinc.N20281#federation=archive.wikiwix.com

[8] https://www.nyrstar.com/ ; https://www.nyrstar.com/products/other-metals

[9] https://www.nyrstar.com/our-story ; https://www.nyrstar.com/operations/processing

[10] https://www.nyrstar.be/en/investors/share-and-bondholder-information/shareholder-structure

[11] https://sec.report/CIK/0001787012 ; https://lei.report/LEI/549300Q5QIA1RT7YQR81

[12] https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/share-and-bondholder-information/Transparency%20declaration.pdf

[13] https://quanteus.com/ ; https://www.linkedin.com/in/krisvansanten/

[14] https://www.tijd.be/ondernemen/grondstoffen/kleine-aandeelhouders-nyrstar-bezitten-al-15-procent/10356786.html ; https://finance.yahoo.com/news/nyrstar-nv-publication-transparency-notification-160000371.html

[15] https://www.statista.com/statistics/240622/leadig-zinc-smelters-worldwide/

[16] https://www.thetimes.co.uk/article/minings-marriage-made-in-hell-gd93ms58ktv

[17] https://www.metalbulletin.com/Article/2073567/Search-results/Trafigura-lost-Nyrstar-deal-without-a-seat-at-negotiating-table.html

[18] https://www.metalbulletin.com/Article/3772663/EXCLUSIVE-Glencore-loses-out-to-Trafigura-worlds-biggest-zinc-deal-sliced-in-2019.html

[19] https://www.metalbulletin.com/Article/3772663/EXCLUSIVE-Glencore-loses-out-to-Trafigura-worlds-biggest-zinc-deal-sliced-in-2019.html

[20] https://www.reuters.com/article/us-glencore-eu-nyrstar-idUSBRE8AL0G120121122

[21] https://www.metalbulletin.com/Article/3772663/EXCLUSIVE-Glencore-loses-out-to-Trafigura-worlds-biggest-zinc-deal-sliced-in-2019.html

[22] https://www.lecho.be/entreprises/matieres-premieres/glencore-sort-de-nyrstar-pour-3-39-euros-par-action/9330367.html

[23] https://www.gva.be/cnt/eid160672

[24] https://www.miningweekly.com/article/trafigura-accused-of-throttling-nyrstar-with-lopsided-zinc-deals-2019-09-09

[25] https://www.investopedia.com/terms/o/offtake-agreement.asp

[26] https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/shareholder-meetings/english/2014/nyrstar-annualreport13-en-30-april-2014.pdf page 6

[27] https://yle.fi/uutiset/3-7314614 ; https://www.nature.com/articles/s41598-017-11421-8 ; https://www.sciencedirect.com/science/article/pii/S0269749118330860 ; https://yle.fi/news/3-6073841 ; https://yle.fi/news/3-6077504

[28] https://www.miningweekly.com/article/nyrstar-announces-a52m-tasmania-smelter-spend-appoints-ceo-2015-07-14/rep_id:3650

[29] https://www.businesstimes.com.sg/companies-markets/trafigura-scores-metals-deal-with-nyrstar-as-noble-contract-ends?close=true ; https://www.reuters.com/article/nyrstar-zinc-marketing-idUSL3N15K2L9

[30] https://www.reuters.com/article/us-nystar-noble-idUSBRE99006J20131001

[31] https://www.reuters.com/article/us-nystar-noble-idUSBRE99006J20131001

[32] https://www.imago-images.de/st/0084420189

[33] https://www.metalbulletin.com/Article/2073567/Search-results/Trafigura-lost-Nyrstar-deal-without-a-seat-at-negotiating-table.html

[34] https://ec.europa.eu/competition/mergers/cases/decisions/m7779_1127_3.pdf

[35] https://www.trafigura.com/media/1205/2015_trafigura_interim_report_en.pdf p.3

[36] https://www.ft.com/content/d4d631a4-7582-11e4-b1bf-00144feabdc0 ; https://www.swissinfo.ch/eng/bloomberg/nyrstar-explores-trading-house-deals-after-trafigura-lifts-stake/41256752 ; https://www.ft.com/content/d4d631a4-7582-11e4-b1bf-00144feabdc0

[37] https://www.fastmarkets.com/insights/milling-about-katsiouleris-out-as-nyrstar-merges-marketing-with-operations ; https://www.metalbulletin.com/Article/3632543/Search-results/METALS-PEOPLE—Florent-Schreiber-leaves-Nyrstar.html

[38] https://www.swissinfo.ch/eng/bloomberg/nyrstar-explores-trading-house-deals-after-trafigura-lifts-stake/41256752

[39] https://www.businesstimes.com.sg/companies-markets/trafigura-scores-metals-deal-with-nyrstar-as-noble-contract-ends?close=true

[40] https://www.metalbulletin.com/Article/3444277/Search-results/Nyrstar-board-will-recommend-one-of-Trafiguras-nominees-as-agm-draws-closer.html ; https://www.metalbulletin.com/Article/3485223/Trafigura-increases-stake-in-Nyrstar-to-20.html ; https://www.metalbulletin.com/Article/3440537/Search-results/Trafigura-pushes-its-men-for-a-third-of-Nyrstars-board-seats.html ; https://www.metalbulletin.com/Article/3448216/Search-results/Trafigura-nominee-Konig-the-challenges-facing-Nyrstar.html

[41] https://www.proactiveinvestors.com/companies/news/104840/emed-minings-top-two-depart-as-trafigura-backs-us30mln-bridging-loan-59010.html

[42] https://www.metalbulletin.com/Article/3413402/Trafigura-Xiangguang-and-Orion-grant-30m-bridge-loan-to-Emed.html ; https://www.proactiveinvestors.com/companies/news/104840/emed-minings-top-two-depart-as-trafigura-backs-us30mln-bridging-loan-59010.html ; https://www.trafigura.com/media/1205/2015_trafigura_interim_report_en.pdf p. 17

[43] https://www.swissinfo.ch/eng/bloomberg/nyrstar-explores-trading-house-deals-after-trafigura-lifts-stake/41256752

[44] https://atalayamining.com/about-us/#milestones

[45] https://www.tijd.be/ondernemen/grondstoffen/trafigura-krijgt-nooit-controle-over-nyrstar/9729353.html

[46] https://www.reuters.com/article/us-nyrstar-ceo-idUSKBN1422CP

[47] https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/results-reports-and-presentations/english/2015/balance-sheet-strengthening-presentation-final.pdf p. 9, 10, 11

[48] https://otp.tools.investis.com/clients/fi/nyrstar1/omx/omx-story.aspx?cid=250&newsid=61169&culture=en-US

[49] https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/results-reports-and-presentations/english/2015/balance-sheet-strengthening-presentation-final.pdf p.10

[50] https://miningdataonline.com/property/64/Myra-Falls-Mine.aspx

[51] https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/shareholder-meetings/english/2020/30-june/written-questions-and-answers-en.pdf p- 22

[52] https://www.globenewswire.com/news-release/2016/12/21/899400/0/en/Nyrstar-Completion-of-the-El-Mochito-mine-sale-for-a-total-cash-consideration-of-USD-0-5-million.html ; https://www.metalbulletin.com/Article/3587718/Nyrstar-to-sell-El-Mochito-mine-to-Morumbi-Resources-enters-offtake-deal.html

[53] https://www.mining-technology.com/news/newsgreat-panther-to-buy-coricancha-mine-in-peru-from-nyrstar-5702993/

[54] https://www.metalbulletin.com/Article/3598589/Nyrstar-completes-sale-of-El-Toqui-zinc-lead-gold-mine-for-25m.html

[55] https://www.fasken.com/en/solution/clientwork/2016/06/nyrstar-nv-completes-sale-of-el-toqui-mine

[56] https://www.globenewswire.com/news-release/2016/12/20/898991/0/en/Nyrstar-Announces-Sale-of-Coricancha.html ; https://www.metalbulletin.com/Article/3729723/Nyrstar-completes-sale-of-Coricancha-mine-in-Peru.html

[57] https://www.miningmetalnews.com/20190803/241/nyrstar-sale-its-campo-morado-mine-mexico-completed

[58] https://www.metalbulletin.com/Article/3725118/Nyrstar-completes-sale-of-Campo-Morado-zinc-mine-for-20m.html

[59] https://www.mining-technology.com/news/newsnyrstar-announces-sale-of-contonga-mine-to-glencore-subsidiaries-5699288/ ; https://www.miningmetalnews.com/20190803/459/nyrstar-completed-sale-contonga-mine

[60] https://www.metalbulletin.com/Article/3485223/Trafigura-increases-stake-in-Nyrstar-to-20.html

[61] https://www.ft.com/content/7d2025d6-8f72-11e5-a549-b89a1dfede9b

[62] https://www.metalbulletin.com/Article/3448891/Search-results/Nyrstar-cuts-zinc-production-outlook-for-2015.html

[63] https://www.ft.com/content/b105452a-cb3b-11e5-a8ef-ea66e967dd44

[64] https://www.ft.com/content/b105452a-cb3b-11e5-a8ef-ea66e967dd44

[65] https://www.miningweekly.com/article/trafigura-accused-of-throttling-nyrstar-with-lopsided-zinc-deals-2019-09-09

[66] https://iceberg-research.com/2019/10/08/what-really-killed-nyrstar-nv-shareholders-have-a-strong-case-against-nyrstars-board-and-trafigura/

[67] https://www.ft.com/content/b105452a-cb3b-11e5-a8ef-ea66e967dd44

[68] https://www.businesstimes.com.sg/companies-markets/trafigura-scores-metals-deal-with-nyrstar-as-noble-contract-ends?close=true

[69] https://www.reuters.com/article/nyrstar-zinc-marketing-idUSL3N15K2L9

[70] https://www.mining.com/web/trafigura-accused-of-throttling-nyrstar-with-lopsided-zinc-deals/

[71] https://www.businesstimes.com.sg/companies-markets/trafigura-scores-metals-deal-with-nyrstar-as-noble-contract-ends?close=true

[72] https://www.metalbulletin.com/Article/3772663/EXCLUSIVE-Glencore-loses-out-to-Trafigura-worlds-biggest-zinc-deal-sliced-in-2019.html

[73] https://www.metalbulletin.com/Article/3772663/EXCLUSIVE-Glencore-loses-out-to-Trafigura-worlds-biggest-zinc-deal-sliced-in-2019.html

[74] https://www.metalbulletin.com/Article/3772663/EXCLUSIVE-Glencore-loses-out-to-Trafigura-worlds-biggest-zinc-deal-sliced-in-2019.html

[75] https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/results-reports-and-presentations/english/2019/2018-full-year-consolidated-financial-statements-en.pdf

[76] https://www.nyrstar.com/operations/processing/nyrstar-port-pirie?gclid=CjwKCAiAiKuOBhBQEiwAId_sK7xH0TGeyew1MKY_CWV2jlqbokyx1LPAaZJHp2iX1aQel2Uc4vEAuxoCVJEQAvD_BwE

[77] Port Pirie, un impianto integrato di recupero multi-metallo, è uno dei più grandi impianti di fusione di piombo primario nel mondo ed è il terzo più grande produttore di argento, secondo Nyrstar: https://investingnews.com/daily/resource-investing/base-metals-investing/lead-investing/nyrstar-halts-production-port-pirie-report/

[78] https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/results-reports-and-presentations/english/2019/2018-full-year-consolidated-financial-statements-en.pdf

[79] Nyrstar’s Shareholders’ meeting, 25 Giugno 2019: https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/results-reports-and-presentations/english/2019/shareholders-meeting.PDF p.19

[80] https://iceberg-research.com/2019/10/08/what-really-killed-nyrstar-nv-shareholders-have-a-strong-case-against-nyrstars-board-and-trafigura/

[81] https://www.tijd.be/ondernemen/grondstoffen/top-nyrstar-liquiditeit-blijft-extreem-krap/10139850.html ; https://wallmine.com/euronext/nyr/officer/2026678/martyn-konig

[82] Nyrstar’s Shareholders’ meeting, 25 Giugno 2019: https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/results-reports-and-presentations/english/2019/shareholders-meeting.PDF p.11

[83] https://www.miningweekly.com/article/trafigura-accused-of-throttling-nyrstar-with-lopsided-zinc-deals-2019-09-09

[84] https://iceberg-research.com/2019/10/08/what-really-killed-nyrstar-nv-shareholders-have-a-strong-case-against-nyrstars-board-and-trafigura/

[85] https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/results-reports-and-presentations/english/2019/shareholders-meeting.PDF

[86] https://www.reuters.com/article/us-nyrstar-trafigura-lawsuit/nyrstar-shareholders-to-sue-commodities-trader-trafigura-for-1-6-billion-idUSKBN1WR04N

[87] https://investingnews.com/daily/resource-investing/base-metals-investing/zinc-investing/nyrstar-shareholders-lawsuit-against-trafigura/

[88] https://4d5df39e-28fc-4fec-aee6-e82b9e137219.filesusr.com/ugd/a6d8ea_c0d8b55f3d8e4d58bc121aa9ab6cfaa7.pdf

[89] https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/results-reports-and-presentations/english/2019/2018-full-year-consolidated-financial-statements-en.pdf

[90] https://www.fsma.be/en/news/warning-fsma-regarding-general-meeting-nyrstar

[91] https://www.fsma.be/en/news/warning-fsma-regarding-general-meeting-nyrstar

[92] https://4d5df39e-28fc-4fec-aee6-e82b9e137219.filesusr.com/ugd/a6d8ea_c0d8b55f3d8e4d58bc121aa9ab6cfaa7.pdf

[93] https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/results-reports-and-presentations/english/2019/2018-full-year-consolidated-financial-statements-en.pdf

[94] https://www.nyrstar.be/~/media/Files/N/Nyrstar-IR/results-reports-and-presentations/english/2019/2018-full-year-consolidated-financial-statements-en.pdf

[95] https://www.spglobal.com/marketintelligence/en/news-insights/trending/ywfv5tyr4kvu5rwf0zwx9q2

[96] https://investingnews.com/daily/resource-investing/base-metals-investing/zinc-investing/nyrstar-shareholders-lawsuit-against-trafigura/ ; https://4d5df39e-28fc-4fec-aee6-e82b9e137219.filesusr.com/ugd/a6d8ea_c0d8b55f3d8e4d58bc121aa9ab6cfaa7.pdf

[97] https://www.spglobal.com/marketintelligence/en/news-insights/trending/ywfv5tyr4kvu5rwf0zwx9q2

[98] https://www.nyrstar.be/en/investors/restructuring/summary-of-ongoing-proceedings

[99] https://worldbatterynews.com/trafigura-joint-venture-nala-renewables-kickstarts-investments-with-battery-p609-165.htm

[100] https://www.spglobal.com/platts/en/market-insights/latest-news/metals/101321-zinc-producer-nyrstar-cuts-output-by-up-to-50-at-three-european-smelters-on-energy-price-surge

[101] https://www.nyrstar.com/resource-center/press-releases/trafigura-publishes-2021-annual-results-showing-a-record-performance-with-the-company-well-positioned-for-future-growth

[102] https://www.nyrstar.com/resource-center/press-releases/trafigura-announced-to-invest-up-to-30-million-euros-to-develop-a-battery-energy-storage-system-bess-at-nyrstars-balen-site-in-belgium

Devi fare login per commentare

Accedi