Tecnologia

Intelligenza artificiale: il digitale è sempre più materiale

Con una riflessione sulla componente materiale del digitale, è online la terza puntata del percorso sull’impatto dell’intelligenza artificiale. Un insieme di riflessioni personali, generate con l’ausilio di macchine e IA – consapevolmente o meno – ma rielaborate antropologicamente, con l’obiettivo di mettere ordine nelle domande e nella speranza di trovare un giorno anche risposte certe.

Settemila miliardi di dollari, ovvero quasi tre volte e mezzo il PIL italiano nel 2023. Questa è l’entità di quanto Sam Altman, CEO di OpenIA, starebbe cercando di raccogliere coinvolgendo vari investitori per aumentare la capacità globale di produzione di chip dedicati all’intelligenza artificiale, oltre che potenziale le infrastrutture per l’AI, tra cui reti energetiche e data center (fonte: WSJ).

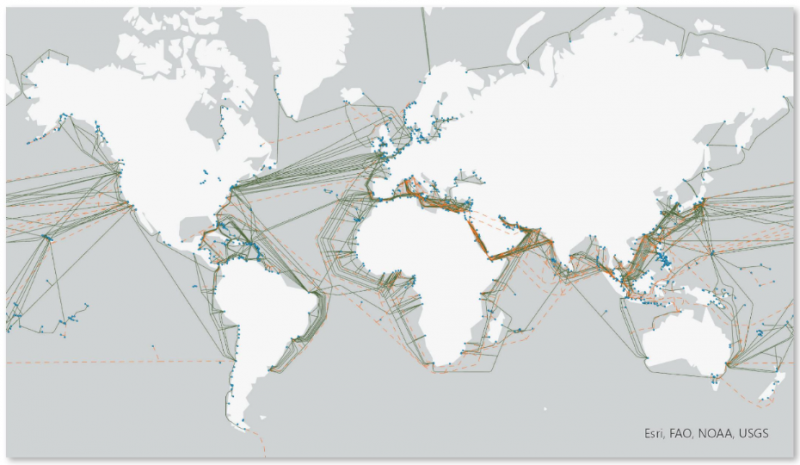

Da una rapida ricerca su google comprendiamo la portata del problema[1] e possiamo confermare quanto già emerso negli articoli di questa rubrica: la digitalizzazione è un mix di hardware e software e, come ogni innovazione, è frutto di un processo sistemico. La mappa della Figura 1 aiuta a comprendere elementi che spesso diamo per scontati: un device che ci permetta di connetterci a internet e con capacità computazionale e un’infrastruttura che colleghi il mondo prima fisicamente e poi virtualmente. Elementi che però scontati non sono, se, per esempio, consideriamo le statistiche del sito sito connetti.italia.it: il piano Italia a 1 giga procede con poco slancio, con solo il 6% dei civici connessi sul totale previsto (16% in lavorazione). Una base poco solida per costruire un mondo all’insegna dell’IA.

Figura 1 – mappa dei cavi sottomarini per la connessione dati

Un altro esempio abbastanza chiaro per capire il peso dell’hardware è l’andamento del titolo NVIDIA, azienda statunitense conosciuta fino a poco più di un anno fa solo da nerd, smanettoni e miner di bitcoin: +228,45% nell’ultimo anno, +2.070,67% negli ultimi 5. Molto semplicemente, le sue schede grafiche sono perfette per allenare i modelli di IA. L’Hype ha fatto il resto.

Una dimensione geopolitica

The biggest vulnerability of the semiconductor supply chain is where it intersects with geopolitical fault lines. Taiwan and China both produce large numbers of chips; with China producing mostly lagging-edge chips and Taiwan producing a mix of cutting and lagging edge. China is a major supplier of assembly services, for example, when chips get sent from Taiwan to China for assembly into phones or computers. China also supplies much of the world’s supply of certain refined materials that are used in chipmaking or electronics assembly processes, including gallium, germanium, cobalt, and rare earths.

La risposta di Chris Miller, autore del bestseller Chip War: The Fight for the World’s Most Critical Technology, a una domanda nell’ultimo report Citi Research sul tema, ci aiuta a comprendere la portata geoeconomica della sfida sui chip. La competizione sull’IA è globale, sia nella sua parte software sia materiale, e l’aspetto duale della digitalizzazione la lega ancor di più alla globalizzazione, con un impatto ambivalente: tanto potenzialmente capace di ridurre la lunghezza delle supply chain, incoraggiando il reshoring della produzione manifatturiera, grazie all’automazione e a produzioni più efficienti – ma anche al rischio di shortage su componenti materiali determinanti al suo sviluppo – quanto capace di accentuare ulteriormente (o perlomeno consolidare) catene di fornitura geograficamente disperse, riducendo i costi di coordinamento e di transizione.

Anche in virtù del suo potenziale “dual use”, ovvero la possibilità di impieghi militari e civili, la tecnologia digitale diventa terreno di scontro e conflitto geopolitico e così lo divengono le sue componenti fondamentali. Un rapporto del 2020 di Accenture si apre con l’assunto che “Semiconductors have become an essential part of everyday life around the world.[2]”. L’analisi ne sottolinea inoltre la complessità: la produzione di un chip può impiegare fino a 1000 passaggi e i suoi componenti possono viaggiare per oltre 25000 miglia prima del prodotto finito. Sebbene il livello di rischio associato a ciascuno di questi passaggi possa variare, le vulnerabilità dettate da tale concentrazione hanno spinto le attuali principali aree economiche (USA, Europa e Cina) a esaminare le proprie catene di fornitura, materiali e immateriali, e, in generale, il proprio ruolo nelle GVCs legate al digitale.

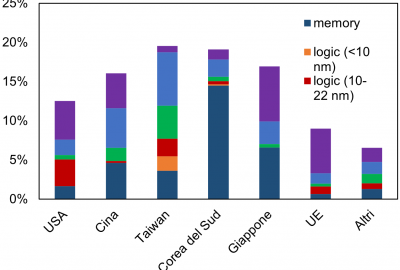

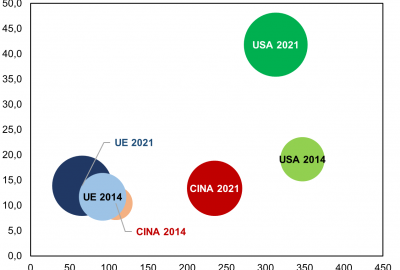

Nei programmi delle tre aree emergono infatti tanto strumenti rivolti al proprio interno, per aumentare la propria autonomia e sicurezza, quanto di esplicito contrasto ai tentativi di sviluppo delle altre: per ostacolare i progressi della Cina nelle tecnologie d’avanguardia, il primo passo statunitense sono stati i controlli alle esportazioni, tramite le “regole sui prodotti esteri diretti”, ovvero ordini emessi dal Dipartimento del Commercio che si applicano a merci prodotte negli USA ma anche a qualsiasi articolo realizzato ovunque utilizzando la proprietà intellettuale americana[3]. Se, infatti, per lo sviluppo dei software e degli algoritmi la Cina può contare sul patrimonio di dati dei suoi cittadini, ai quali il PCC ha accesso in modo molto più libero e massiccio rispetto agli Stati Uniti o all’Europa, è dal lato hardware che dipende ancora in modo rilevante dal contributo esterno, in particolare per i chip di fascia alta (FIGURA 2).

FIGURA 2 – quote della capacità totale di produzione di chip, per tipologia e paese

(quote %, 2019)

Fonte: elaborazioni su dati Varas A., Varadarajan R., Goodrich J., Yinug F., “Strengthening the Global Semiconductor Value Chain”, BCG e SIA, aprile 2021

Stati Uniti vs Cina…

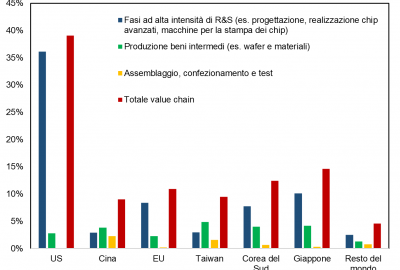

È quindi questo ciò che gli Stati Uniti stanno facendo e stanno chiedendo di fare ai propri alleati: minare la capacità cinese di progredire nello sviluppo delle tecnologie avanzate operando sulla componente che è più facile far mancare, ovvero i chip avanzati e il know how per produrli. Se nel 2019 gli Stati Uniti, da soli, rappresentavano solo il 12% della capacità produttiva, in calo rispetto al 37% del 1990, con i propri alleati o paesi amici la percentuale sale considerevolmente: Taiwan (19,5%%)[4], Corea (19,1%)[5] e UE (circa 10%) portano il totale a ben più della metà. Inoltre, in virtù della complessità della filiera produttiva dei chip, diverse percentuali emergono esaminando il valore aggiunto prodotto lungo i vari nodi della catena (FIGURA 3).

FIGURA 3 – Valore aggiunto della produzione di semiconduttori, per paese

(quote %, 2019)

In questo caso, gli Stati Uniti registrano quasi il 40% del valore aggiunto prodotto, a fronte del 9,5% di Taiwan e del 9% cinese, potendo far mancare le parti della catena più complesse e non facilmente sostituibili. La specializzazione geografica sopra descritta significa però anche altro: che nessun paese è attualmente autonomo e che tutti devono ancora collaborare. La Cina, ad esempio, è la destinazione di circa il 35% delle spedizioni di semiconduttori, poiché molti dei principali produttori mondiali di dispositivi elettronici assemblano nel paese i loro prodotti, un’attività più a valle nella catena di fornitura dell’elettronica che richiede più manodopera e con valore aggiunto inferiore.

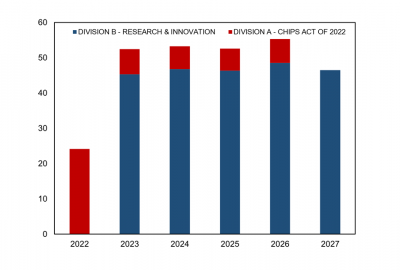

Per invertire la tendenza e rafforzare le proprie catene di approvvigionamento, anche di fronti a possibili ritorsioni, nel giugno 2021 il Senato degli Stati Uniti aveva promulgato il “Creating Helpful Incentives for the Production of Semiconductors” (CHIPS) for America Act, che prevedeva l’immissione di 52 miliardi di dollari nella ricerca, nella progettazione e nella produzione di semiconduttori negli Stati Uniti. Affiancato poi a pacchetto più ampio sulla competitività, lo U.S. Innovation and Competition Act (USICA) (S.1260), è stato emanato dal 117° Congresso degli Stati Uniti e firmato dal Presidente Joe Biden il 9 agosto 2022 con il nome di “CHIPS and Science Act”. Rispetto alla prima versione, tale provvedimento combina quindi due progetti di legge: l’Endless Frontier Act, (parte dell’USICA), pensato per aumentare gli investimenti nella ricerca high-tech nazionale, dall’intelligenza artificiale alle biotecnologie, e il CHIPS for America Act[6].

Il risultato è uno stanziamento di oltre 280 miliardi di dollari per ricerca, produzione hardware e competizione sulle tecnologie di frontiera[7], con il chiaro intento – comune ad entrambi i provvedimenti – di contrastare lo sviluppo cinese[8]. Di questi, 52 miliardi sono destinati al supporto alla produzione di chip negli Stati Uniti (FIGURA 4) e, secondo i dati SIA, potranno attivare oltre 200 miliardi di investimenti privati nel paese. In particolare, sono dedicati per oltre il 72% a incentivi per la produzione di chip, mentre per i restanti 13 miliardi a programmi di ricerca e sviluppo. Anche la restante parte, ovvero 230 miliardi, organizzati in oltre 30 sezioni, sono dedicati più specificatamente alla R&S[9].

FIGURA 4 – stanziamento negli anni del CHIPS and Science Act

(miliardi di dollari)

..ma la Cina non sta a guardare…

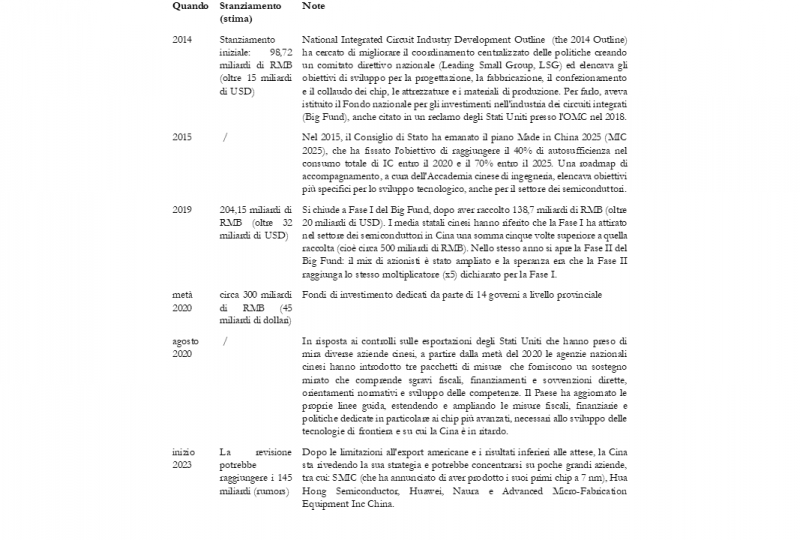

La strategia statunitense non è isolata: Cina (Tabella 1)[10], India[11], Corea del Sud[12], Giappone[13], Unione Europea, Francia, Germania stanno introducendo risorse e obiettivi per rafforzare la propria capacità produttiva.

Tabella 1 – alcune iniziative cinesi a sostegno dell’industria dei chip

…e lentamente si è mossa l’Europa.

In Europa, nel febbraio 2022 la Commissione europea ha proposto l’European Chips Act per aumentare la resilienza della regione e ridurre la dipendenza dall’approvvigionamento esterno.

Approvato dal Consiglio europeo ad aprile 2023, ha 5 obiettivi: incrementare la leadership europea tecnologica e di ricerca nel campo dei semiconduttori; rafforzare la capacità UE di innovare la progettazione, la produzione e il confezionamento dei chip più avanzati; aumentare al 20%, entro il 2030, la produzione di chip europei sul mercato globale e garantirne la sicurezza di approvvigionamento; aumentare le competenze e migliorare la conoscenza delle catene globali di fornitura di chip. La proposta europea risponde anche ai risultati di una ricerca effettuata dalla stessa Commissione: la domanda di chip dovrebbe raddoppiare tra il 2022 e il 2030, con aumenti significativi della domanda futura di tecnologie dei semiconduttori all’avanguardia, e le imprese che istituiscono nuovi impianti per la fabbricazione di chip hanno citato come elemento importante nella scelta dei luoghi di produzione la manodopera qualificata e le normative governative. A tal proposito, è interessante considerare l’andamento delle prime 2500 imprese per R&S, individuate dall’EU Industrial R&D Investment Scoreboard 2022. Accanto a una crescita rapida e sostenuta della Cina, Giappone e Unione europea – nella quale è considerata anche l’UK – hanno visto ridurre la loro quota di imprese e di investimenti in ricerca e sviluppo. Prendendo poi in esame le imprese del settore ICT, 806 sul totale di 2500, ed esaminandone la dinamica dal 2014 al 2021 (FIGURA 5), l’Unione europea ha visto aumentare considerevolmente il valore delle vendite totali, a fronte di una diminuzione delle imprese nella classifica e di scarsi progressi dal punto di vista dell’intensità di R&S.

FIGURA 5 – Prime 806 imprese per R&S del settore ICT, per paese, media delle vendite nette e intensità di R&S

Anche la Cina è rimasta quasi invariata come ricerca e sviluppo, registrando però un rilevante progresso nel numero delle imprese e nel volume delle vendite. Gli Stati Uniti, di contro, hanno visto aumentare di volto l’investimento in R&S, mentre contrarsi leggermente il numero delle imprese.

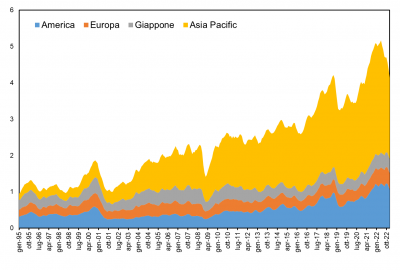

Affiancando tale grafico a quello successivo (FIGURA 6), si evince come l’Asia abbia sempre più guadagnato quote sull’export mondiale manifatturiero, anche nei microprocessori, mentre in Europa e Stati Uniti il settore sia sostenuto in larga parte dai servizi legati alla digitalizzazione (il 53% dei ricavi del totale delle 350 prime imprese di software e telecomunicazione mobile nel mondo è realizzato da imprese statunitensi).

FIGURA 6 – ricavi mensili dalla vendita di chip, per area geografica

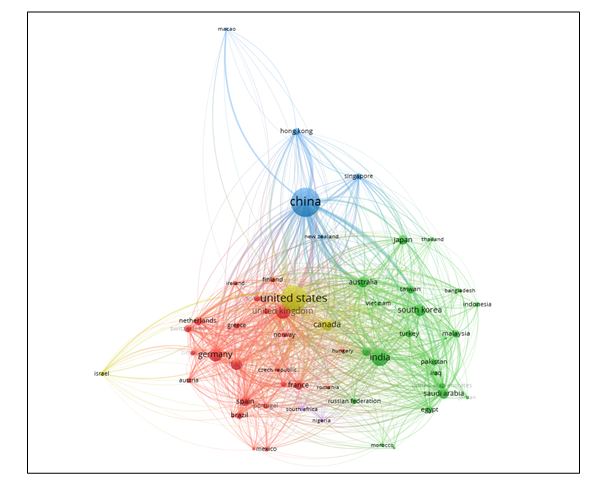

Risultati in linea con il Readiness index 2023, costruito dalle Nazioni Unite[14] per valutare la preparazione dei paesi alle tecnologie di frontiera, il cui mercato mondiale è stimato in crescita da 1,5 trilioni di dollari attuali a oltre 9,5 trilioni di dollari entro il 2030. Gli Stati Uniti mantengono la prima posizione, come nel 2021, in particolare grazie a finanza (2°), R&S (2°) e ICT (11°); la Cina (escludendo Hong Honk) è solo al 35° posto: pur se prima per R&S, è 117° nell’ICT e 92° per le competenze, perdendo 10 posizioni dal 2021. Il primato cinese nella ricerca sulle tecnologie di frontiera si esprime con una maggioranza relativa nelle pubblicazioni (17% di quelle su tecnologie 4.0[15], contro il 16% americano; 16% sul green, contro il 15% americano; mentre sulle altre tecnologie il 15% contro il 21% americano) e una quasi assoluta nei brevetti: 49% di quelli relativi a industria 4.0; il 56% per le tecnologie green (mentre sulle altre tecnologie risale il primato americano, 40% contro 27% cinese). Risultati che confermano la competizione in atto tra i due Paesi, che potrebbe ad acuirsi con sempre maggiore intensità man mano che la dimensione virtuale e digitale dell’economia diverrà pervasiva di ogni aspetto, economico e sociale. Un confronto in cui potrebbero emergere però altri attori, in un mondo sempre meno bipolare (Figura 7).

FIGURA 7 – i collegamenti nella ricerca accademica su alcune nuove tecnologie digitali

[1] Formiche.net (09.01.24) Da Nvidia a Samsung, ecco come chip e IA guidano il mondo tecnologico; Wired (22.02.24) Intel cerca il rilancio con i chip AI per Microsoft; Agendadigitale.eu (06.02.24) Chip per l’IA, è corsa all’innovazione tra big: ecco il risiko

[2] Accenture and Global Semiconductor Alliance, GLOBALITY AND COMPLEXITY of the Semiconductor Ecosystem, 2020

[3] La norma del BIS sull’informatica avanzata e sulla produzione di semiconduttori impone controlli restrittivi sulle esportazioni di alcuni chip semiconduttori per l’informatica avanzata, sulle transazioni per l’utilizzo finale di supercomputer e sulle transazioni che coinvolgono alcune entità della Lista delle Entità. In secondo luogo, la norma impone nuovi controlli su alcuni articoli di produzione di semiconduttori e sulle transazioni per alcuni usi finali di circuiti integrati (IC).

[4] In particolare, Taiwan ha investito nello sviluppo della sua industria manifatturiera nazionale di semiconduttori dal 1974, quando il governo ha selezionato i semiconduttori come settore chiave per espandere l’economia oltre l’agricoltura. Le politiche perseguite dal governo includevano sia il sostegno diretto sotto forma di creazione di laboratori di ricerca e sviluppo e parchi industriali, sia la fornitura di incentivi per la costruzione di nuove fabbriche

[5] Stime BCG e SIA (2022) prevedono che la Cina aggiungerà circa il 40% della nuova capacità che dovrebbe entrare in funzione entro il 2030, diventando il più grande produttore di semiconduttori.

[6] Il Presidente Biden, commentando l’introduzione del CHIPS and Science Act del 27 luglio 2022, ha affermato: “Significherà catene di approvvigionamento americane più resilienti; quindi, non dipendiamo mai così tanto dai paesi stranieri per le tecnologie critiche di cui abbiamo bisogno per i consumatori americani e la sicurezza nazionale […] Per decenni, alcuni “esperti” hanno affermato che dovevamo rinunciare alla produzione in America. Non ci ho mai creduto. I lavori di produzione sono tornati. Grazie a questo disegno di legge, ne avremo ancora di più. The White House, Statement by President Biden on Senate Passage of the CHIPS and Science Act to Lower Costs, Bolster Our Competitive Edge and National Security, 27 luglio 2022

[7] Inoltre, il CHIPS Act prevede che una società che richiede il finanziamento stipuli un accordo con il Segretario al commercio per un periodo di 10 anni a partire dalla data di aggiudicazione del CHIPS Act non si impegnerà in alcuna “transazione significativa” che implichi “l’espansione materiale della produzione di semiconduttori” in Cina o in qualsiasi altro paese straniero di interesse, che include la Corea del Nord, la Russia e l’Iran ai sensi del 10 USC § 4872 (d) (2), così come qualsiasi paese, il Segretario al Commercio, in consultazione con i Segretari della Difesa e di Stato e il Direttore dell’intelligence nazionale, determina di essere impegnato in una condotta dannosa per la sicurezza nazionale della politica estera degli Stati Uniti.

[8] Secondo un’analisi di Boston Consulting Group, il programma di incentivi da 50 miliardi di dollari potrebbe rendere gli Stati Uniti sufficientemente competitivi da attirare 19 nuove fabbriche, e portare la quota statunitense dal 12% del 2020 al 13-14% del 2030 e la capacità localizzata negli Stati Uniti aumenterebbe del 57%, invertendo di fatto la tendenza prevalente degli ultimi 30 anni. BCG, Government incentives and US competitiveness in semiconductor manufacturing, 2020

[9] Per esempio: quasi 5 miliardi al programma di fisica nucleare; 7,3 alla ricerca sull’energia di fusione; 4,3 per la ricerca biologica e ambientale e 16,3 al programma per le scienze energetiche di base

[10] 27 luglio 2020, Avviso del Consiglio di Stato sull’emissione di diverse politiche per promuovere lo sviluppo di alta qualità dell’industria dei circuiti integrati e dell’industria del software nella nuova era; 11 dicembre 2020, Annuncio sulla promozione dello sviluppo di alta qualità dell’industria dei circuiti integrati e dell’industria del software sulle politiche fiscali sul reddito delle società ; 16 marzo 2021, Avviso del Ministero delle finanze, dell’Amministrazione generale delle dogane e dell’Amministrazione statale delle imposte sul sostegno allo sviluppo dell’industria dei circuiti integrati e dell’industria del software sulle politiche fiscali all’importazione

[11] Nel 2021, un accordo da 30 miliardi per la produzione di componenti elettronici e chip

[12] Nel maggio 2021, “K-Semiconductor Belt”, con l’obiettivo di attrarre 450 miliardi di investimenti privati entro il 2030

[13] A novembre 2021, 6,8 miliardi con l’obiettivo di raddoppiare il fatturato nazionale dei chip fino a 114 miliardi di dollari entro il 2030

[14] UNCTAD, Technology and Innovation Report 2023, marzo 2023. L’indica classifica 166 paesi sulla base di cinque “elementi costitutivi”: diffusione ICT, competenze, attività di ricerca e sviluppo (R&S), dell’industria e accesso ai finanziamenti.

[15] In particolare, nel campo dell’IA, dove il 18,7% delle pubblicazioni nel periodo 2000-2021 sono cinesi, accanto al 20,6% americano. Nello stesso periodo, i brevetti cinesi sono quasi il doppio di quelli americani (33% del totale contro il 19,6% statunitense), affiancando alle imprese sudcoreane (Samsung e LG) e americane (Alphabet, Amazon, Apple, IBM r Microsoft) le cinesi Tencent, Alibaba e Ping An Insurance Group. La Cina è anche prima per pubblicazioni sull’IoT e il 68,3% dei brevetti in materia degli ultimi 11 anni sono cinesi; stesso primato nell’analisi e sviluppo dei Big Data, con il 33% delle pubblicazioni e il 20% dei brevetti.

Devi fare login per commentare

Accedi