Borsa

Quantitative Easing, è partito il conto alla rovescia

Nel tarda serata di martedì 4 ottobre i mercati finanziari vengono scossi da un mini-tsunami senza alcun preavviso. Dai corridoi felpati della BCE sono filtrate voci di “alti funzionari” che avrebbero dichiarato che il board sarebbe stato d’accordo “a larga maggioranza” ad avviare il prima possibile la graduale interruzione del Quantitative Easing. Si trattava di una di quelle notizie troppo clamorose per essere credibili, ed infatti sui mercati gli operatori si aspettavano una rapida smentita ufficiale da parte della BCE. Questa è arrivata puntualmente entro poche ore: in nessuna sede la BCE ha avviato una discussione sull’eventuale implementazione del cosiddetto “tapering” (traducibile come “assottigliamento”) del QE. Nel frattempo però su tutti i mercati aperti si è scatenato il panico, mentre sono fioccate le vendite di titoli governativi dell’Eurozona, soprattutto dei Paesi Periferici. I titoli italiani non sorprendentemente sono andati maggiormente sotto pressione: il rendimento del BTP decennale è passato dall’1,25% all’1,4% in meno di un’ora. Nella giornata successiva gli analisti si sono affrettati a dipingere gli scenari prossimi venturi del “dopo-QE”, mentre le tensioni sull’intero comparto dei titoli governativi europei hanno indotto addirittura la Bundesbank a scendere in campo per negare con decisione. Ma è evidente che oramai il genio era fuori dalla lampada.

La reazione scomposta dei mercati non è certo dipesa dalla verosimilità della voce di un imminente tapering. Questo è fuori discussione: nessuno ci ha mai creduto solo per un attimo. Tra l’altro gli operatori sono perfettamente consapevoli che l’arresto graduale del QE non produrrebbe effetti visibili in tempi brevi, anche se il QE terminasse subito a marzo 2017. Draghi si è infatti impegnato nel reinvestimento dei titoli in scadenza. Considerata la lunga durata media dei titoli acquistati (in media 7 anni), si stima che il bilancio della BCE non inizierebbe a contrarsi prima della fine del 2020, prolungando di fatto lo stimolo monetario per circa 4 anni dopo la fine ufficiale del programma di acquisto.

In Figura 1 si riporta con un discreto colpo d’occhio l’andamento dei vari programmi di espansione monetaria, con evidenza del peso di ciascuno. Com’è evidente, l’acquisto dei titoli pubblici rimane largamente predominante; si nota anche la rapida crescita dell’acquisto dei titoli corporate anche se ovviamente siamo ad un ordine di grandezza inferiore. Il programma di acquisto di Asset Backed Securities, cioè le cartolarizzazioni di prestiti bancari in sofferenza rimane invece al palo, con soli 20 miliardi di €. Il grafico riesce a mostrare con chiarezza la marginalità di questo strumento che invece avrebbe tutte le carte in regola per consentire l’aggiustamento dei bilanci delle banche in difficoltà e la ripartenza del credito all’economia.

Figura 1

Ad osservare l’andamento passato, il QE sembrerebbe dunque a pieno regime e ben lontano da una sua conclusione. Tuttavia questi rumors non compaiono mai a caso e tra gli operatori c’è il fondato sospetto che dalla BCE abbiano fatto trapelare la notizia soltanto per poter avere il privilegio di smentirla. Lanciando in questa maniera un primo chiaro segnale al mercato: anche il QE è destinato a finire.

Ci sono dei precedenti illustri che confermano come le banche centrali siano avvezze a queste modalità di comunicazione occulta. Guardiamo al caso americano: a partire dal giugno 2012 sui mercati USA iniziano a filtrare – a periodi alterni – pettegolezzi su una possibile interruzione del QE della FED. Eppure il contesto complessivo sembra improntato ad un proseguimento senza interruzioni della politica monetaria espansiva: nel settembre 2012 il Presidente Ben Bernanke annuncia un terzo round di stimoli monetari per 40 miliardi di $ al mese (QE3), addirittura raddoppiato ad 80 miliardi nel mese di dicembre tanto da essere denominato ironicamente dai traders della banche di investimento USA come “QE Infinity”. Tuttavia, in un crescendo rossiniano, nel corso del 2013 i rumors si fanno più insistenti, mentre le banche “well-informed” si riposizionano sul mercato dismettendo titoli di Stato USA e facendo salire inesorabilmente i tassi di rendimento di oltre 100 punti base. Si tratta del famigerato “taper-tantrum”, la maledizione del mercato, che si auto-avvera nel maggio 2013 quando Bernanke dichiara che entro 6 mesi la FED inizierà a ridurre il ritmo di acquisto dei titoli. Tempo di attesa tra le prime voci e la dichiarazione ufficiale: 12 mesi. C’è da pensare che, nonostante sia possibile che nei prossimi mesi la BCE aumenti ulteriormente la propria potenza di fuoco, anche il countdown per l’Eurozona sia iniziato.

Alcune coincidenze sono oltremodo sospette: nell’autunno 2017 ci saranno le elezioni politiche in Germania. Secondo l’analisi adamantina del Ministro delle Finanze Schäuble, la principale causa della disfatta della compagine governativa è da ricondursi all’impatto dei tassi negativi sul risparmio del ceto medio tedesco. è evidente che per il governo tedesco 2 anni e mezzo di QE sono abbastanza. Inoltre, un rialzo dei tassi di interesse darebbe ossigeno a quelle banche che vedono la propria profittabilità stritolata dalla scomparsa del margine di interesse. Infatti, mentre i tassi sui prestiti alle imprese e famiglie continuano a scendere, i depositi sono bloccati al limite invalicabile dello 0%. Non a caso, nei giorni successivi alla diffusione della notizia, i titoli di Stato precipitavano ma i titoli bancari andavano in controtendenza con rialzi medi superiori al 5% (cfr. Figura 2).

Figura 2

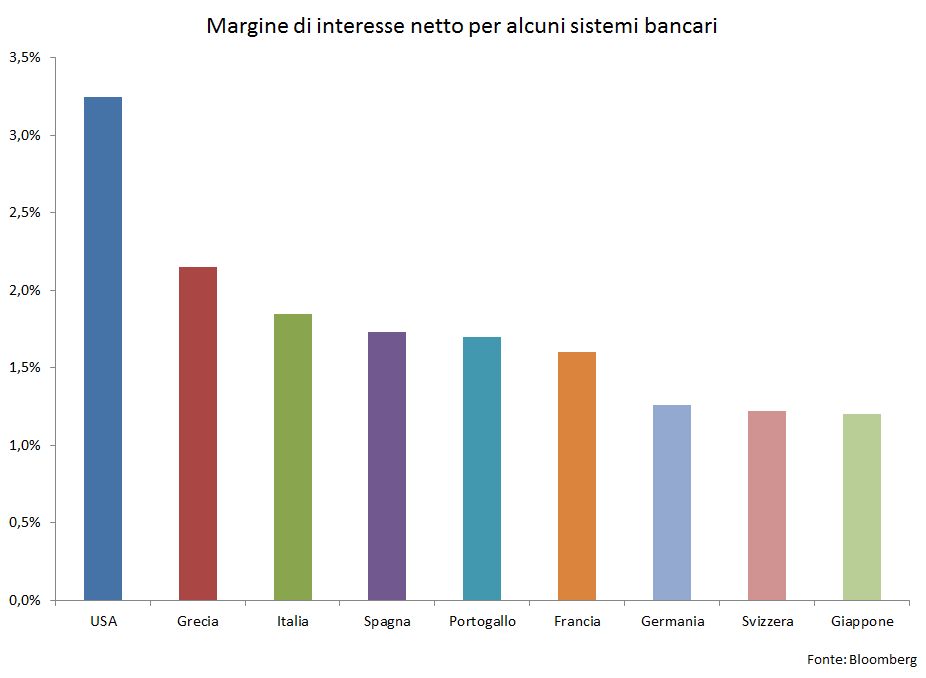

Insomma, non sono solo i “falchi” della Bundesbank a vedere di buon occhio un ridimensionamento del QE ma anche quel cartello di banche che è maggiormente penalizzato dai tassi negativi. Sarà un caso, ma Francia (1,6%) e Germania (1,26%) sono i Paesi dove i margini netti di interesse del sistema bancario sono più bassi, contro l’1,7% della Spagna e l’1,8% dell’Italia (cfr. Figura 3). A titolo di paragone, solo in Svizzera ed in Giappone dove la politica dei tassi di interesse negativi è più spinta di quella BCE, si registra una compressione maggiore dei margini netti.

Figura 3

In ogni caso, è del tutto ragionevole prevedere che a Dicembre la BCE si limiti a posporre il QE di 6 mesi lasciando che le “indiscrezioni” continuino a filtrare. Questo dovrebbe concedere tempo sufficiente agli investitori “smart” per alleggerire i propri portafogli di titoli governativi e non lasciarsi sorprendere da un presumibile avvio del tapering a settembre 2017; in questo scenario i tassi di interesse dovrebbero gradualmente salire, in analogia con quanto successe sui mercati USA nel 2013. In seguito, la BCE dovrebbe ridurre gli acquisti di 10 miliardi al mese dall’autunno 2017 fino ad un completo stop del programma a maggio 2018.

Tuttavia anche questo scenario interlocutorio presenta delle incognite: 6 mesi di QE in più richiedono una modifica delle modalità di acquisto dei titoli di Stato. I Bund “eligible” per l’acquisto sono troppo scarsi già ora: si stima siano rimasti solo 20 miliardi di Bund acquistabili alle attuali regole di ingaggio e la BCE per rispettare i suoi ritmi ne deve acquistare 12 al mese. 88 miliardi attualmente non sono acquistabili, o per il rendimento troppo negativo (al di sotto dello -0,4%) o per la durata troppo breve (inferiore a 2 anni). Un tendenziale rialzo dei tassi di interesse potrebbe aiutare, rendendo mano a mano acquistabili dei Bund che prima non lo erano. In ogni caso un “ritocco” del QE resta verosimile; se lo scenario di un’ulteriore sforbiciata dei tassi di interesse sembra politicamente infattibile, una temporanea riduzione della durata media dei titoli potrebbe essere nelle corde. Addirittura non è escluso che la Bundesbank possa accettare in via del tutto eccezionale un allentamento del criterio della capital key, consentendo alle altre banche centrali dei Paesi Periferici di acquistare più titoli per rispettare l’obiettivo dichiarato della BCE di 80 miliardi di € al mese. Tuttavia è evidente che la banca centrale tedesca sarebbe disposta ad un simile compromesso solo in cambio di una precisa data di scadenza delle operazioni. Paradossalmente l’abbandono della capital key rinforzerebbe ancora di più le aspettative di un tapering assai ravvicinato nel tempo.

In definitiva si apre un periodo delicato per il mercato finanziario europeo. I governi sembrano avere percepito che la finestra di opportunità dei tassi di interesse ultra-bassi potrebbe chiudersi in un futuro abbastanza prossimo. Sarà un caso, ma nelle ultime settimane stiamo assistendo ad emissioni di titoli di Stato su orizzonti fino a poco tempo fa impensabili: Francia, Spagna (50 anni) ed Irlanda (addirittura 100) si stanno assicurando finanziamenti a lunghissimo termine. Dopo parecchio tergiversare, anche il Tesoro Italiano ha rotto gli indugi ed ha rastrellato 3 miliardi di € con rimborso previsto nel 2067. Certamente, per i governi si tratta di un affare. Per i fondi pensione, che si sono esposti ad un rischio Paese enorme, meno. Credo per la BCE sarà un incubo convincere un mercato che agisce con la razionalità di un bambino di 2 anni a rinunciare – più prima che poi – al giocattolo “QE”.

Devi fare login per commentare

Accedi